Als de woninghypotheken rommelig worden, zullen de banken deze keer grotendeels van de haak zijn.

Geschreven door Wolf Richter voor WOLF STREET.

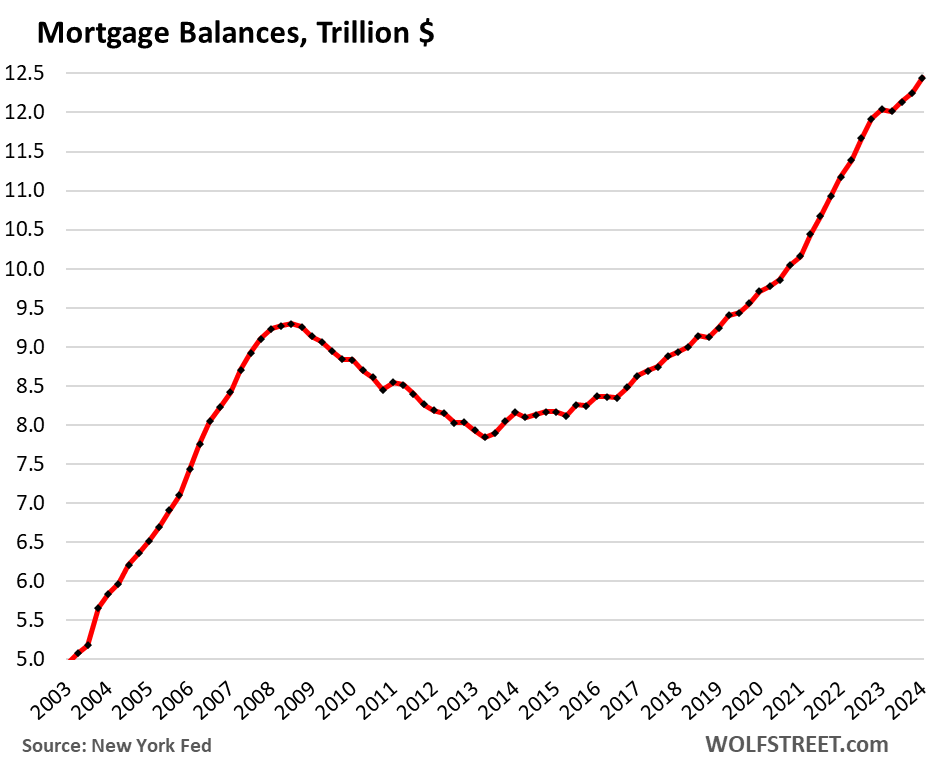

Volgens het Household Debt and Credit Report van de Federal Reserve Bank of New York stegen de hypotheektegoeden met $190 miljard, of 1,6% in het eerste kwartaal ten opzichte van het vierde kwartaal, en met 3,3% op jaarbasis, tot een recordniveau van $12,4 biljoen. Vastgoedleningen vertegenwoordigen 80% van de totale schulden van huishoudens.

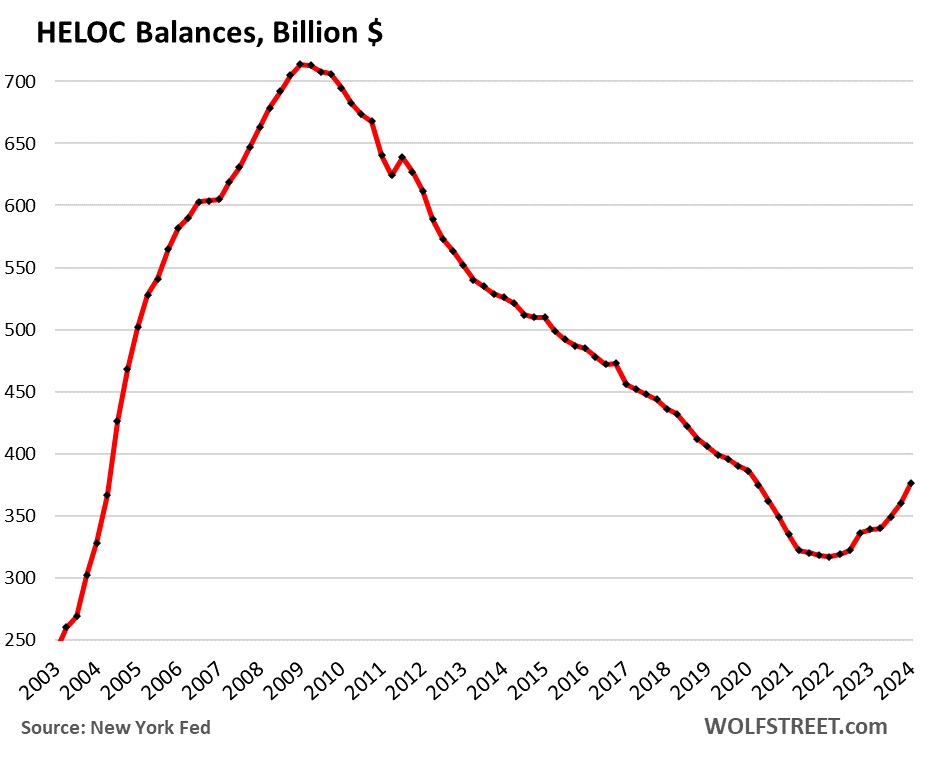

Maar HELOC’s (home equity lines of credit) beginnen uit de as te herrijzen. De saldi stegen tijdens het kwartaal met 4,4% en jaar op jaar met 10,9% – meer in een oogwenk.

Wat de hypotheeksaldo's betreft, is de relatief kleine stijging van 3,3% op jaarbasis het resultaat van verschillende factoren die in verschillende richtingen duwen: de huizenprijzen die torenhoog blijven en grotere hypotheekleningen vereisen; Koop bestaande woningen die zijn afgeschreven; Het volume aan hypotheekproductie dat is afgenomen; Terwijl de aankopen van nieuwe huizen stand hielden, daalden de prijzen met 18% en financierden kopers goedkopere nieuwe woningen. Een groot deel van de huiseigenaren met een hypotheek van 3% verkoopt niet en koopt ook niet, dus betalen ze hun hypotheek van 3% niet af, en sluiten ze ook geen nieuwe, grotere hypotheken af om duurdere huizen te kopen:

Maar de HELOC-balansen herrijzen uit de as.

De HELOC-saldi stegen met $16 miljard, of 4,4% in het eerste kwartaal ten opzichte van het vierde kwartaal, en met 10,9% op jaarbasis, tot $376 miljard. Ondanks de recente stijging blijven de HELOC-saldi historisch laag na dertien jaar van voortdurende dalingen.

HELOC's zijn een manier voor huiseigenaren om hun geld dat in hun huizen verborgen ligt, om te zetten in bruikbare fondsen. Maar om hun eigen geld te krijgen, moeten ze Wall Street-vergoedingen en rente betalen.

De hypotheekrente van 7% maakte cash-out herfinancieringen – waarbij de hypotheek wordt geherfinancierd en contant geld wordt opgenomen tegen dat hoge tarief – extreem duur, en het herfinancieringsvolume stortte in. Een HELOC kan een rente van 9% hebben, of wat dan ook, maar deze is alleen van toepassing op het bedrag dat op de kredietlijn is opgenomen, niet op de hypotheek die doorloopt op 3%.

Hypotheken met tweede pandrecht presteren hetzelfde als een HELOC, maar hebben vaste betalingen gedurende een bepaalde periode. Het is ook een dure manier voor huiseigenaren om hun geld dat in hun huizen verborgen ligt, om te zetten in bruikbaar contant geld, terwijl Wall Street een pond van zijn eigen vlees zal eisen.

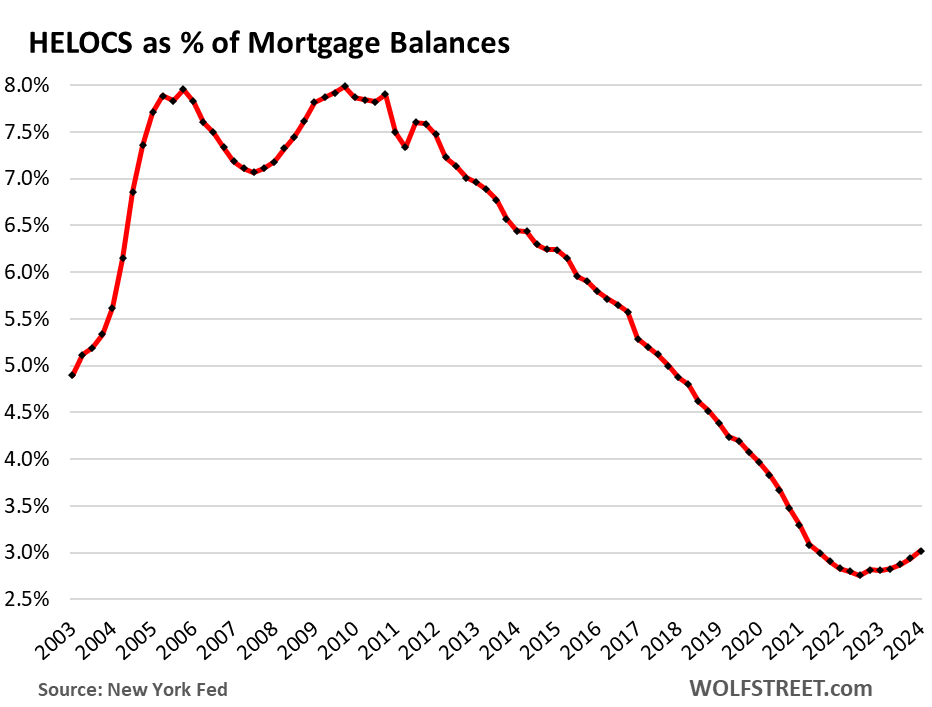

De HELOC-schuld vertegenwoordigt nog steeds een klein deel van de woningschuld en vertegenwoordigt slechts 3,0% van de totale hypotheeksaldi in het eerste kwartaal, na nauwelijks te zijn gestegen ten opzichte van een historisch dieptepunt van 2,8% in het derde kwartaal van 2022. Once Upon a Time in 2005 tot en met 2012, De HELOC-schuld bedroeg 7-8% van de hypotheeksaldi:

Hypotheekschuldenlast.

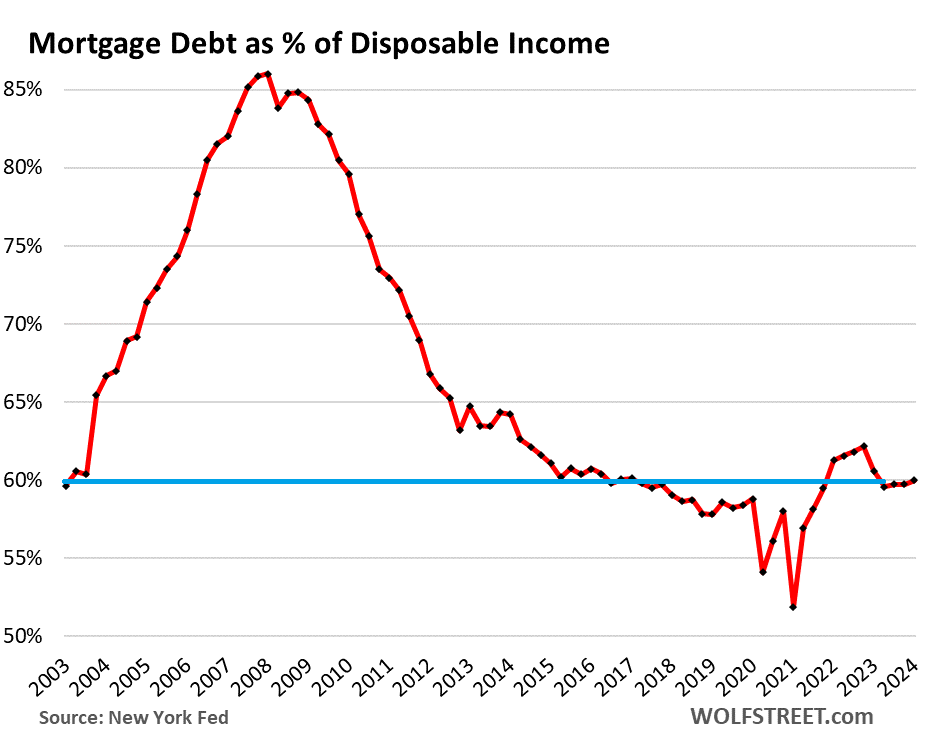

Om de last van de hypotheekschuld op huishoudens te meten, kunnen we de hypotheeksaldi vergelijken met het besteedbare inkomen, dat is het deel van hun totale inkomen dat huishoudens na loonheffingen en socialezekerheidsuitkeringen overhouden om de kosten van levensonderhoud en het onderhoud van hun huishoudens te dekken. schuld.

Het beschikbare inkomen is inkomen uit alle bronnen, maar niet de vermogenswinst (lonen, rente, dividenden, huurprijzen, landbouwinkomen, inkomen uit kleine bedrijven, overdrachtsbetalingen van de overheid, enz.), minus belastingen en socialezekerheidsuitkeringen. Het beschikbare inkomen steeg (gegevens van het Bureau of Economic Analysis):

- Kwartaal: +1,1%

- Op jaarbasis: +4,3%

- Sinds 2019: +26,7%.

De verhouding tussen het hypotheeksaldo en het beschikbare inkomen is de afgelopen vier kwartalen min of meer constant gebleven op ongeveer 60%. Merk op hoe de verhouding in 2022 en het eerste kwartaal van 2023 afneemt naarmate de lonen stijgen. De laatste tijd is de loongroei vertraagd en heeft de ratio zich gestabiliseerd op een historisch laag niveau:

De betalingsachterstanden zijn nog niet genormaliseerd.

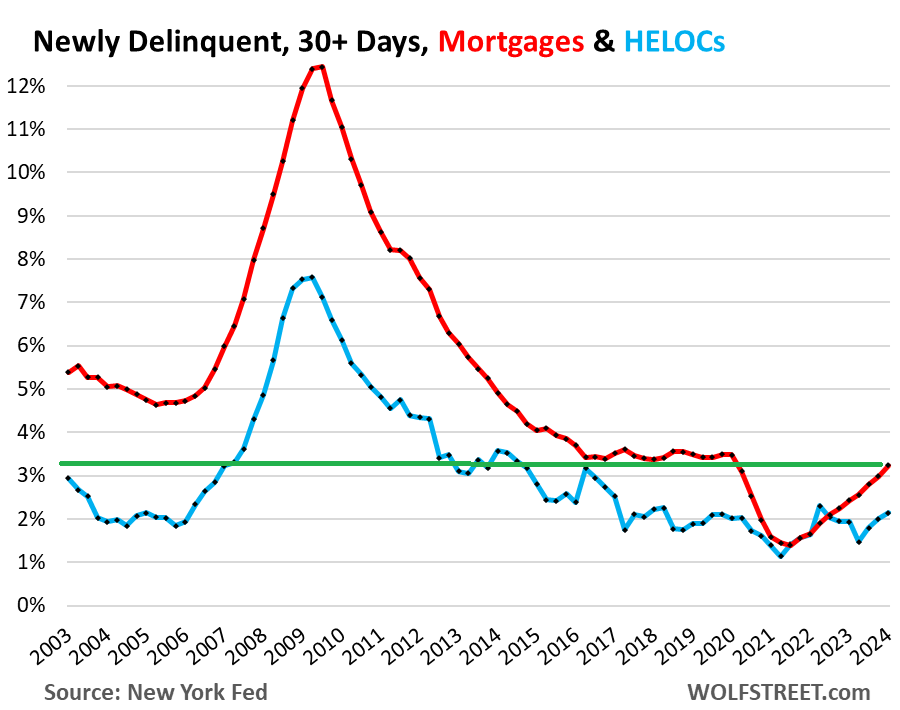

Verschuiving naar afwijking: Hypotheektegoeden met een betalingsachterstand van 30 dagen of meer stegen tot 3,2% van het totale saldo – nog steeds lager dan ooit vóór de pandemie (rode lijn in onderstaande grafiek).

HELOC-saldi met een betalingsachterstand van 30 dagen of meer stegen naar 2,1% (blauwe lijn).

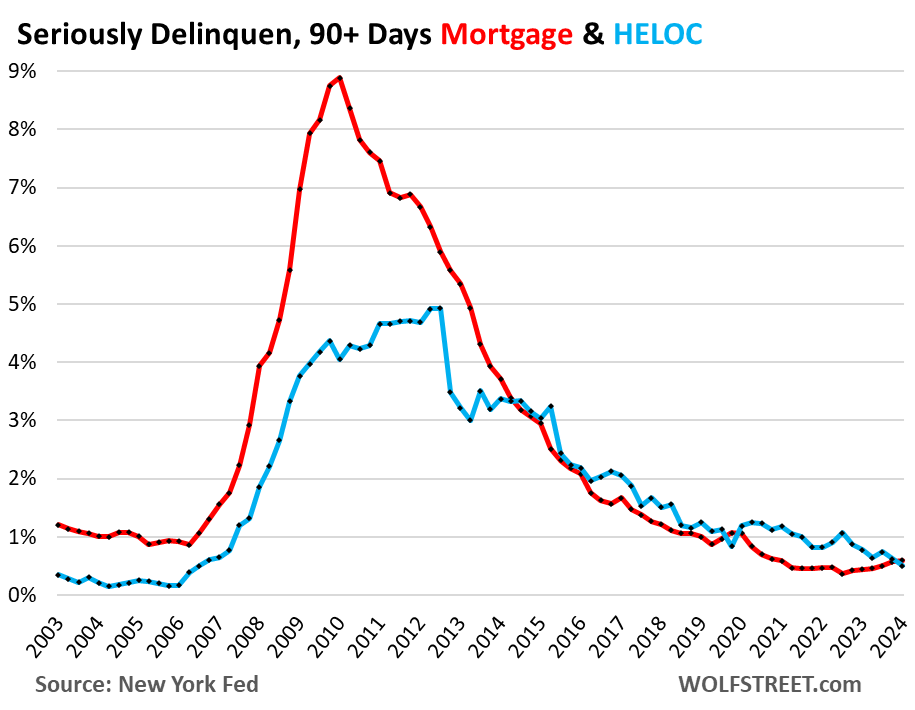

Ernstige afwijking: Hypotheken met een betalingsachterstand van 90 dagen of meer stegen tot 0,6%, vergeleken met 1,0% en meer vóór de pandemie (rode lijn in onderstaande grafiek).

HELOC-saldi met een betalingsachterstand van 90 dagen of meer zijn gedaald tot 0,5%, het laagste niveau sinds 2006 (blauwe lijn).

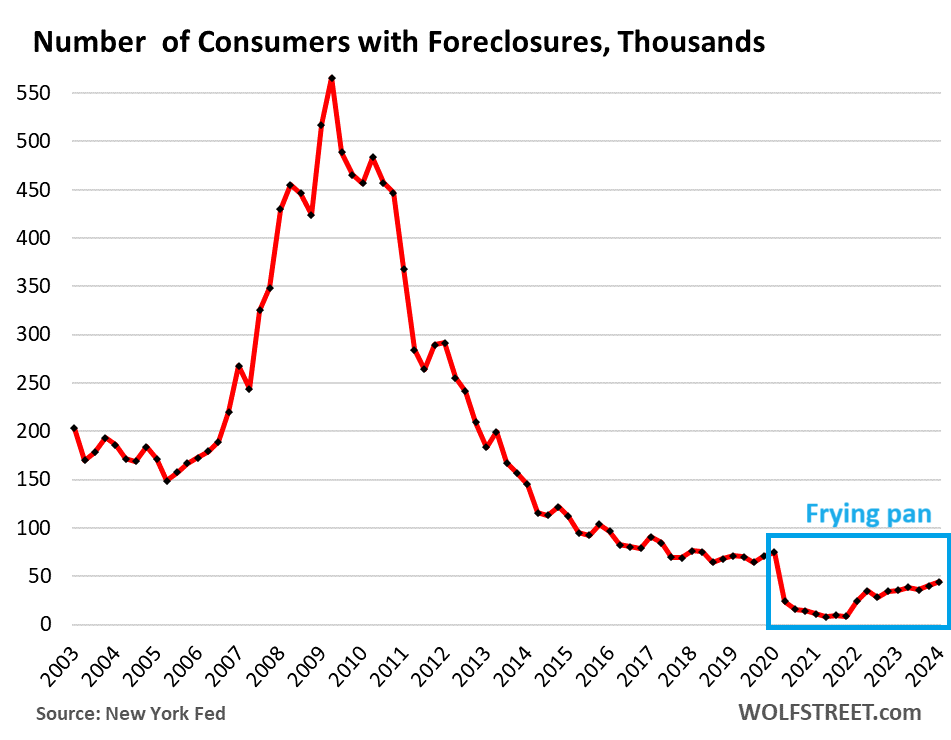

Foreclosures in post-pandemische koekenpanstijl.

Tijdens de pandemie, met faillissementen en faillissementen van hypotheken, is het aantal consumenten dat failliet gaat, tot bijna nul gedaald. Ze zijn sindsdien gestegen, maar blijven ruim onder het dieptepunt van de goede tijden vóór de pandemie.

In het eerste kwartaal hadden 44.200 consumenten te maken met uitsluiting, vergeleken met 65.000 tot 90.000 in de jaren 2017 tot en met 2019. Met andere woorden, ze zijn nog niet terug naar normaal. Het post-pandemische Pan-patroon komt ook in een aantal andere gegevens naar voren:

Afscherming zal geen probleem zijn totdat…

…Huizenprijzen dalen en mensen verliezen hun baan. Dit is de korte versie.

Huiseigenaren die hun huis meer dan twee jaar geleden hebben gekocht en geen geld hebben teruggestort, hebben veel overwaarde in hun huis, omdat de huizenprijzen in de jaren tot medio 2022 stijgen. Dat is de overgrote meerderheid van de huiseigenaren. Maar nieuwere huizenkopers kunnen vrij snel in ernstige problemen komen.

Als een huiseigenaar met een grote hoeveelheid eigen vermogen zijn hypotheekbetalingen niet kan betalen omdat hij zijn baan is kwijtgeraakt of een medisch noodgeval heeft gehad, kan hij het huis verkopen en de hypotheek met de opbrengst afbetalen en toch nog wat geld overhouden.

Als de werkloosheid stijgt en een miljoen huiseigenaren niet langer in staat zijn hun betalingen over een heel jaar te betalen, kunnen ze hun huis verkopen, hun hypotheek afbetalen en verder gaan met hun leven.

Het probleem ontstaat wanneer de huizenprijzen naar het laagste niveau in enkele jaren dalen, en plotseling een groter deel van de huiseigenaren onder water staat. Onder water zijn voor een huiseigenaar is geen probleem, zolang hij maar niet hoeft te verkopen. Ze komen er gewoon in terecht, kijken niet meer elke dag naar Zillow, en het leven gaat door.

Maar als ze dat zijn Bezit Om te verkopen wordt het ingewikkeld. Als veel mensen hun baan verliezen en hun hypotheek niet meer kunnen betalen en moeten verkopen, wordt het een beetje rommelig omdat het de prijzen nog verder omlaag drijft. Het resultaat zou zijn dat woningen in overvloed op de markt zouden komen en betaalbaarder zouden worden om te kopen, wat door veel mensen zou worden verwelkomd en de crisis zou oplossen.

De banken zijn deze keer grotendeels van de haak.

Deze chaos zal vooral de belastingbetalers treffen, die nu de grote meerderheid van de hypotheekleningen voor hun rekening nemen – en niet de banken. De uitzondering zijn HELOC's; De regering heeft ze nog niet onder haar vleugels genomen. Maar de HELOC-saldi zijn nog steeds klein.

Banken hebben relatief weinig hypotheekleningen in hun boeken; Ze verkopen het grootste deel ervan aan overheidsinstanties, die het overdragen aan de door de overheid gesteunde Mohammed bin Salman en het aan investeerders verkopen. Het gebrek aan blootstelling aan het merendeel van de hypotheekleningen door banken is een van de fundamentele veranderingen sinds de subprime-crisis. Deze keer kan de Fed de huizenmarkt dus zijn gang laten gaan zonder zich zorgen te hoeven maken over het instorten van het financiële systeem onder het gewicht van de ineenstorting van de subprime-hypotheken. Het financiële systeem kan last hebben van andere problemen, maar niet van woninghypotheken.

Lees je WOLFSTREET graag en wil je dit steunen? Je kunt doneren. Dat waardeer ik zeer. Klik op de bier- en ijstheemok en ontdek hoe:

Wilt u per e-mail op de hoogte worden gesteld wanneer WOLF STREET een nieuw artikel publiceert? Registreer hier.

“Gamedokter. Een zombiefanaat. Muziekstudio. Ninjacafé. Televisieliefhebber. Aardige fanatieke alcoholist.

More Stories

Nu de omzet daalt, elimineert Starbucks de toeslagen voor niet-zuivelproducten

De waarde van de Canadese dollar daalt ten opzichte van de Amerikaanse dollar. Wie heeft er pijn?

Voorgestelde wijzigingen in de Crown Lands Act om de in het rapport van de AG genoemde kwesties te helpen aanpakken: Minister