“Waarom de huidige verkrappingscyclus anders is dan alles wat we in het verleden hebben waargenomen.”

door Wolf Richter voor Wolf Street.

Toen de Canadese CPI voor mei twee dagen geleden werd gepubliceerd, was deze – “zoals verwacht”, denk ik – veel slechter dan verwacht, en overtrof opnieuw met een grote marge de inflatieverwachtingen van de Bank of Canada. Volgens ontevreden economen van Canadese Nationale BankDe CPI-inflatie ligt 1,5 procentpunt boven de CPI-prognose van de Bank of Canada en overtreft deze prognoses bij elke stap. Ze schreven in een notitie dat mei “de grootste fout tot nu toe was door de inflatie systematisch te onderschatten”.

Dus als het CPI-rapport van mei geen alarmbellen doet rinkelen in de bestuurskamer [of the Bank of Canada]Iemand zou hun collectieve polsslag moeten controleren.”

De CPI van Canada steeg in mei met 7,7% ten opzichte van een jaar geleden, het slechtste inflatiepercentage sinds 1983, volgens Statistics Canada:

De Bank of Canada heeft de rente al met 125 basispunten verhoogd tot 1,50%. Tijdens de meest recente bijeenkomst was er havikstaal voor grotere en groter dan verwachte stijgingen, zoals de verhoging van 75 basispunten tijdens de bijeenkomst in juli. De Bank of Canada begon ook aan een QT en haar balans was sinds maart 2021 aan het slinken. Maar de renteverhogingen en agressieve taal over toekomstige renteverhogingen waren gebaseerd op de inflatieprognoses van de Bank of Canada, die een “systematische schatting van de inflatie” waren. . Dus de renteverhogingscyclus wordt interessant.

Op maandbasis steeg de CPI in mei met een verbazingwekkende 1,4% in vergelijking met april, niet gecorrigeerd voor seizoensinvloeden. en op 1,1% seizoengecorrigeerd. Zoals verwacht, zou ik zeggen, hebben deze rally’s de verwachtingen volledig overtroffen.

De jaarlijkse CPI-tarieven voor maart, april en mei stegen tot 12,5% op jaarbasis.

De hete stijgingen van maand tot maand kwamen over de hele linie, niet alleen in een paar goederengerelateerde items. De Bank of Canada gaf tijdens haar vergadering van 13 juli meer dan genoeg reden om de trekker over te halen op 75 basispunten.

“Inflatieprognoses zijn het papier niet waard waarop ze schreven.”

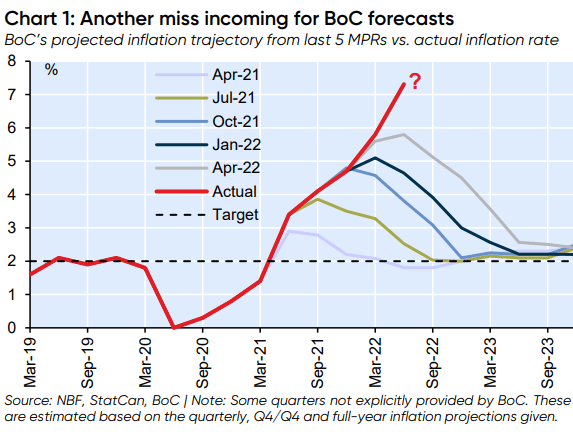

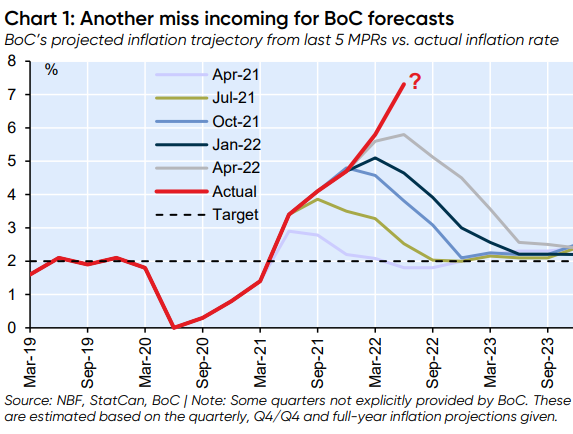

Inflatieprognoses die door de Bank of Canada zijn vrijgegeven tijdens elk van haar vorige vergaderingen die teruggaan tot april 2021, worden in verschillende kleuren weergegeven in de onderstaande grafiek van de Financial Markets Store van de National Bank of Canada. De rode lijn is het werkelijke CPI-percentage voor elk kwartaal. De schattingen van de Bank of Canada beginnen bij elke vergadering met het huidige CPI-tarief.

Dus tijdens haar vergadering van april 2021 (in lichtblauw, eerste regel van onderen), toen de inflatie begon aan te trekken, schatte de Bank of Canada dat de CPI medio 2021 zou pieken op iets minder dan 3% en vervolgens zou dalen tot 2% tegen Maart 2022, haha.

Toen, tijdens haar vergadering van juli 2021, voorspelde de Bank of Canada dat de inflatie in het derde kwartaal van 2021 3,8% zou bereiken en vervolgens zou dalen tot ongeveer 3% nu, hahaha, en tot 2% in het derde kwartaal.

De grafiek hierboven laat zien hoe belachelijk deze inflatieverwachtingen waren, en hoeveel deze inflatie zo’n wildcard is dat het alleen maar erger wordt, zelfs als de grondstofprijzen beginnen te dalen.

“Voor waarnemers van de Bank of Canada die het inflatietraject van vandaag proberen te vergelijken met eerdere perioden van monetaire verkrapping, geef het op. Er is gewoon geen vergelijking in het tijdperk van de daggeldrente (vanaf het midden van de jaren negentig). Dit is de reden waarom de huidige verkrapping cyclus is anders dan alles wat we in het verleden hebben waargenomen”, zeiden Warren Lovely van de National Bank of Canada en Taylor Schleich in hun aantekeningen.

“Ondanks de agressiviteit van de acties die de BoC in het verleden heeft ondernomen, is het tijd om de schroeven strakker aan te draaien”, zeiden ze.

“Een renteverhoging van 75 basispunten op 13 juli zal het inflatieprobleem van Canada niet oplossen, ook niet nu de arbeidsmarkten krapper worden. Afgezien van de vacaturegegevens zijn de vacaturegegevens duidelijk zorgwekkend, en het ernstige tekort aan arbeidskrachten in Canada zal echter niet snel worden aangepakt vanaf de hervatting van een gezonde bevolkingsgroei. [through immigration]Zij schreven.

Bestrooid met een grimmige geest van hypertrofie, voegden ze eraan toe:

Samenvattend: we hebben een uit de hand gelopen inflatie. Gewoon meer geld naar gezinnen sturen, zoals sommige regeringen hebben gedaan (of van plan zijn te doen) is net als het toevoegen van benzine (wat zelf erg duur is) aan een vuur.

De inflatie vereist een krachtig antwoord van de Bank of Canada, inclusief een stijging van 75 basispunten in drie weken.

De buitengewone renteverhogingen hebben (tot nu toe) weinig gedaan om de prijzen te beheersen, maar ze hebben de huizenmarkten op hun kop gezet. Consumenten worden in de gaten gehouden en de risico’s van een recessie zijn toegenomen.

“Inderdaad, met inflatiegegevens zoals deze, zou het veiligstellen van een ‘zachte landing’ als de draad van het oog van een naald kunnen zijn. We hebben de hoop niet helemaal opgegeven, maar het CPI-rapport van vandaag zou zelfs de meest enthousiaste onder ons moeten wekken.”

De Fed is ook belachelijk ver verwijderd van haar inflatieprognose bij elke stap, en is nu gefrustreerd door het “tijdelijke” en tijdelijke gebruik ervan. “De ECB is ook belachelijk ver verwijderd van haar inflatieprognose. En hun monetair beleid – hun weigering om de rente vanaf begin 2021 te verhogen, hun weigering om kwantitatieve versoepeling te beëindigen en tegelijkertijd QT te starten – werden gedreven door deze absurde onderschatting van de inflatie. Maar nu hebben ze de memo.

Het is een interessante wending dat economen bij grote banken in Canada en de Verenigde Staten en overal hun centrale banken aansporen om de inflatie aan te pakken door de rente harder en harder te verhogen, aangezien deze inflatie uit de hand dreigt te lopen, en vervolgens de economische schade zal zijn Het financiële resultaat van hyperinflatie is enorm.

De aandelen- en obligatiemarkten hebben al scherp gereageerd op dit verkrappingsscenario, en in Canada zijn de huizenmarkten al “op hun kop gezet” en beginnen centrale banken net te verkrappen, niets wat centrale banken de afgelopen decennia hebben gedaan, kan worden vergeleken met wat komt vervolgens, als de recessie Onderdeel van een deal is om deze hyperinflatie onder controle te krijgen, het zij zo.

Vind je het leuk om WOLF STREET te lezen en wil je het steunen? Gebruik adblockers – ik begrijp helemaal waarom – maar wil je de site steunen? U kunt doneren. Ik waardeer dit zeer. Klik op een mok bier en ijsthee om te leren hoe het moet:

Wil je per e-mail op de hoogte worden gehouden wanneer WOLFSTREET een nieuw artikel publiceert? Registreer hier.

![]()

More Stories

Nu de omzet daalt, elimineert Starbucks de toeslagen voor niet-zuivelproducten

De waarde van de Canadese dollar daalt ten opzichte van de Amerikaanse dollar. Wie heeft er pijn?

Voorgestelde wijzigingen in de Crown Lands Act om de in het rapport van de AG genoemde kwesties te helpen aanpakken: Minister