Meer klanten van TD Canada Trust beschuldigen de bank ervan tienduizenden dollars aan pensioenspaarplanbijdragen te hebben verloren die ze bij de financiële instelling hebben gestort.

Twee TD-klanten die met CBC News spraken, zeiden dat ze in de jaren negentig RSP-bijdragen hadden geleverd, maar zeggen dat hun geld sindsdien is verdwenen. Hun zaak werd onthuld na een andere zaak waarbij een TD-cliënt betrokken was die vorig jaar oorspronkelijk zorgen had geuit en nu een rechtszaak heeft aangespannen.

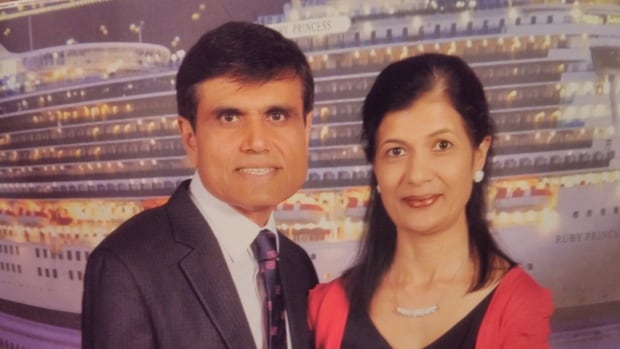

Boybendra Narse, 64, en zijn vrouw Alina zeggen dat ze in 1994 ongeveer $ 10.000 hebben bijgedragen aan RSP’s via de Canada Trust. Ze fuseerden met TD in 2000.

Ze zeiden dat ze weinig aandacht schonken aan RSP-accounts nadat ze in 1996 Canada verlieten en naar Nieuw-Zeeland waren verhuisd, waar Bobendra, een ingenieur, een baan aannam.

Afgelopen juli belde de echtgenoot die binnenkort met pensioen zou gaan de bank en ontdekte dat de overmakingsdienstverleners niet konden worden gevonden.

“Hoe kunnen ze gewoon geld verliezen? Ik bedoel, het is ons geld en ze weten niet wat er is gebeurd,” vertelde Alina Narcy aan CBC News.

“De banken worden verondersteld voor ons geld te zorgen en het aan te houden totdat we het willen opnemen.”

TD ontkent elk vergrijp en zegt dat de echtgenoten de bank meer dan 20 jaar geleden toestemming moeten hebben gegeven om de respectieve betalingsdienstaanbieders over te dragen aan een andere financiële instelling.

TD zegt dat klanten van RSP zijn veranderd, maar dat ze niet weten waar

Narseys liet CBC News-correspondentie zien van de interne ombudsman van de bank, waarin hij hen informeerde dat TD RSP’s – waarvan ze zeggen dat ze nu ongeveer $ 32.000 waard zouden zijn – had omgeleid naar een andere financiële instelling.

Correspondentie zegt dat beperkte bankgegevens aantonen dat de overdrachten plaatsvonden in februari en maart 1995.

Maar TD had niet langer gegevens over waar het de overmakingsdienstverleners naartoe had gestuurd en kon geen documenten overleggen waarin het verzoek van de echtgenoten om investeringen over te dragen, werd toegelicht.

“Op basis van mijn beoordeling van de feiten, lijkt het erop dat TD niet de exacte details heeft van waar de RSP’s naartoe zijn verplaatst, omdat TD al 25 jaar geen gegevens heeft bijgehouden”, aldus een e-mail aan Narseys van Rebecca Seaman, de assistent-ombudsman van TD. .

TD houdt gegevens van RSP-accounts bij gedurende zeven jaar, in overeenstemming met de toepasselijke provinciale wetten.

Bhupendra Narsey zegt dat hij en zijn vrouw TD nooit toestemming hebben gegeven om overmakingsdienstverleners te verplaatsen, wat nodig was om de investeringen ergens anders heen te verplaatsen.

“We hebben het niet geïncasseerd, we hebben het niet overgemaakt. Het is nog steeds bij de Canada Trust”, zei hij.

Narseys heeft ook RSP-accounts bij Scotiabank en Bank of Montreal. Narcy zegt dat geen van beide banken gegevens heeft over het ontvangen van een RSP-overschrijving van de Canada Trust.

Zijn vrouw zei: “Dit is ons geld. Het is geld dat we hard verdiend hebben.”

Het CRA heeft geen gegevens over betalingsdienstaanbieders die worden uitbetaald

Het echtpaar toonde ook CBC News-correspondentie van de Canada Revenue Agency, waarin werd aangegeven dat er geen gegevens zijn van de RRSP’s in kwestie die worden uitbetaald of belast.

Financiële instellingen in Canada zijn verplicht om het bureau te informeren wanneer een klant de RRSP verzilvert, omdat de ontvanger federale belastingen over het geld moet betalen.

Het echtpaar bezorgde CBC News kopieën van de kwitanties die de Canada Trust hen in 1994, toen de bijdragen werden gedaan, overhandigde, samen met de bijbehorende belastingaangiften waarin de bijdragen werden gedocumenteerd.

Samen hebben ze in totaal $ 9.219,00 gestort.

In een verklaring aan CBC News zei Fiona Hirst, TD’s directeur van publieke en publieke zaken, dat de RSP-accounts van Narseys al 26 jaar gesloten zijn.

“We nemen de zorgen van klanten zeer serieus. Na het voltooien van een grondig onderzoek met bijgewerkte informatie, waren we in staat om gegevens te identificeren die duiden op het sluiten van accounts en overboekingen in 1995”, schreef ze aan CBC News.

“Jaarlijkse gegevens waaruit blijkt dat de overschrijvingen begin 1996 naar meneer en mevrouw Narcy zijn gestuurd, voordat ze naar het buitenland verhuisden.”

De Narcis zeggen dat ze dergelijke verklaringen niet hebben ontvangen.

Ontevreden over de resultaten van TD, hebben ze hun klacht geëscaleerd naar ADR Chambers Banking Ombuds Office, of ADRBO.

Het is een niet-beursgenoteerd, gereguleerd en door de bank gefinancierd bedrijf dat bemiddelt bij klachten van klanten van aangesloten banken, waaronder TD, Bank of Nova Scotia, Royal Bank of Canada, National Bank of Canada en Digital Commerce Bank.

ADRBO wees het onderzoek af, deels onder verwijzing naar een gebrek aan bankgegevens.

Hij gaf Narseys ook de schuld dat ze hun investering niet beter in de gaten hielden.

“We merken op dat u uw RRSP’s gedurende 26 jaar niet hebt gecontroleerd; we kunnen de bank die verantwoordelijk is voor het betalen van de RRSP’s niet vinden omdat (a) u niet voldeed aan uw verplichtingen om uw eigen rekeningen te controleren en te volgen en (b)) Kayla Albin, de ADRBO Ombudsman, vertelde het echtpaar In een brief van 27 april) heeft de bank al 26 jaar geen administratie bijgehouden.

Bhupendra Narsey geeft toe dat hij TD RSP’s goed in de gaten had kunnen houden. Hij nam echter aan dat ze veilig waren bij een gerenommeerde Canadese bankinstelling.

Hoewel de Narseys zeggen dat het geld het pensioen van het paar niet zal opleveren of niet zal beëindigen, willen ze allebei weten waar hij heen is.

“RRSP’s mogen pas worden uitbetaald als je 65 bent, dit is mijn kennis van hen. TD Bank had deze gegevens tot die tijd moeten bewaren”, zei Popendra Narse.

Een TD-klant klaagt de bank aan voor het missen van RSP’s

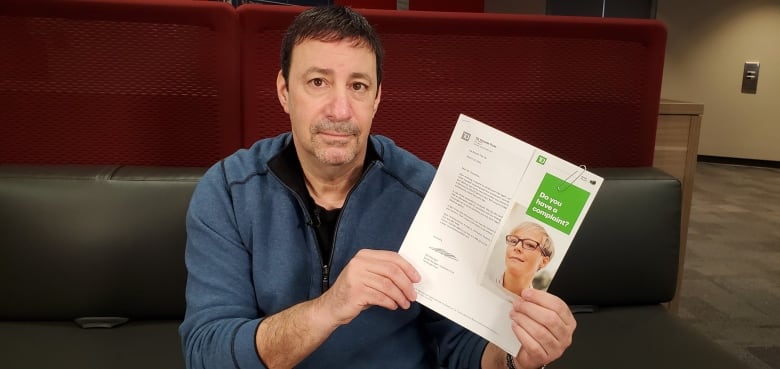

Bob Grossman heeft een soortgelijk verhaal. Hij klaagt nu de TD Canada Trust aan in de hoop erachter te komen waar de RSP’s zijn gebleven.

Hij spande in maart een rechtszaak aan waarin hij beweerde dat de bank haar pensioengeld, dat momenteel $ 104.622,37 bedraagt, had verloren.

Grossman, een klant van 35 jaar bij de Canada Trust, toen TD, wil ook $ 50.000 aan schadevergoeding.

De rechtszaak, wegens schending van vertrouwen, nalatigheid en schending van fiduciaire plicht, is niet voor de rechtbank getoetst.

Grossman weigerde geïnterviewd te worden over de rechtszaak, maar nam vorig jaar eerst contact op met CBC News over de situatie.

CBC News bekeek bank- en belastingdocumenten waaruit bleek dat Grossman in 1996 $ 37.956,64 aan de Canada Trust RSP had bijgedragen. In 2019, toen hij bijna met pensioen ging, informeerde hij naar zijn RSP om te horen dat hij weg was.

Volgens de bewering van Grossman: “De bank was een vertrouwensplicht jegens Bob verschuldigd om ervoor te zorgen dat Bob op de hoogte was van de status van zijn investeringen en dit niet deed.”

Grossman geeft toe dat hij zijn RSP-status niet regelmatig controleerde, maar “had het recht te geloven dat zijn investeringen veilig waren”, aldus de rechtszaak.

“Door Bob geen geld te geven in zijn RSP, zou de bank ten onrechte zijn verrijkt door Bob’s harde werk en zijn geld.”

In zijn verweer ontkende TD dat hij het geld van Grossman had verloren. De bank beweert dat de fondsen op 29 juni 2000 zijn opgenomen.

Volgens TD: “Na zijn terugtrekking was RSP gesloten.”

“TD ontkent dit [Grossman] De gerechtelijke documenten zeiden: “Geen van de vermeende schade.”

Grossman beweert dat hij het geld nooit heeft opgenomen en dat de TRA de opname niet heeft belast.

Er is geen onafhankelijke toezichthoudende instantie

Dave Konacher, mede-oprichter van Democracy Watch, zegt dat bankklanten minstens één keer per jaar de status van hun investeringen moeten controleren.

Maar het betwijfelt ook het vermogen van TD om alleen bepaalde records te vinden met betrekking tot betwiste ISP’s.

Als de bank zegt: “We weten dat we het hebben overgemaakt, maar we hebben geen gegevens over waar het is”, roept de vraag op hoe ze wisten dat het werd overgedragen. Als ze daar een record van hebben, moeten ze ook weten waar ze dit geld naartoe hebben overgemaakt, ‘zei hij tegen CBC News.

De meeste grote Canadese banken vermijden verantwoording door zich in feite in te houden als het gaat om klachten van consumenten, zegt Koncher.

In 2015 stond de federale overheid een aantal banken toe om af te zien van het onafhankelijke, door de overheid gefinancierde geschillenbeslechtingssysteem en gebruik te maken van ADRBO, dat wordt gefinancierd door verschillende banken, waaronder TD.

“ Consumenten hebben een onafhankelijke toezichthoudende instantie nodig om naar datgene te gaan dat niet door de banken is gekozen en het is duidelijk dat dit niet door de consument zelf is gekozen, en deze persoon moet in het midden staan met een onafhankelijke kijk op elke situatie , ‘Zei Conacher.

“Gamedokter. Een zombiefanaat. Muziekstudio. Ninjacafé. Televisieliefhebber. Aardige fanatieke alcoholist.

More Stories

Nu de omzet daalt, elimineert Starbucks de toeslagen voor niet-zuivelproducten

De waarde van de Canadese dollar daalt ten opzichte van de Amerikaanse dollar. Wie heeft er pijn?

Voorgestelde wijzigingen in de Crown Lands Act om de in het rapport van de AG genoemde kwesties te helpen aanpakken: Minister