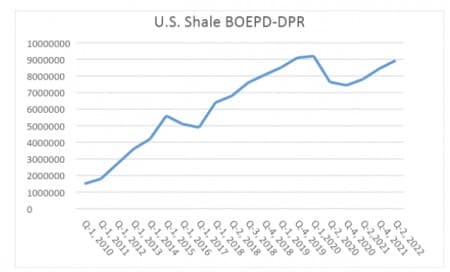

De hausse in het boren naar schalieolie die eindigde in maart 2020, toen de volledige effecten van de pandemie de economie troffen, droeg bij tot een overschot aan olie in opslag waardoor de prijzen laag bleven. De markt is zowel in de Verenigde Staten als wereldwijd overvloedig bevoorraad, waardoor de prijzen voor onmiddellijke levering tot ongekende niveaus zijn gedaald. In april 2020 werd de spotprijs voor het eerst negatief.

Terwijl de economie zich herstelt, zijn de voorraden gedaald en bereikten ze hun laagste niveau in maart van dit jaar, met ongeveer 415 mm vaten in alle PADD-gebieden.

Niet alleen nam de opslag af, maar de productie in de VS daalde in deze periode scherp omdat de lage prijzen het veel onrendabel maakten om te boren. Graafmachines zijn als corduroy gestapeld in de buitenwijken van Midland, en het aantal actieve booreilanden is in juni 2020 gedaald tot 252. Nu we het derde kwartaal ingaan, liggen de WTI-prijzen boven de $ 40 en beginnen boormachines weer in actie te komen. In de loop van 2021/22 werden er meer dan 500 rigs toegevoegd, waarbij ongeveer 40% van dat jaar in beweging was toen rigs verhuisden om te profiteren van lagere rig-tarieven en WTI-prijzen in het bereik van $ 80 tot $ 120. Een combinatie die zich vaak niet aandient.

De Russische invasie van Oekraïne dreef de olieprijs op tot meer dan $ 100 per vat, waardoor de benzine- en dieselprijzen stegen en consumenten veel leed aan de pomp. Tegelijkertijd hebben het herstel van de economie en de versoepeling van de Covid-beperkingen geleid tot een toename van het reizen, zowel op de openbare weg als in de lucht. Er was een verwachting van de organisatoren en Politici die oliemaatschappijen Ze zullen hun hogere inkomsten nemen en meer rigs inhuren om de prijzen te verlagen. Een praktijk die past bij hun vorige CAGR-CAGR-model, gebruikmakend van geleend kapitaal, en velen van hen in de aanloop naar 2020 bijna verwoestte.

In plaats daarvan hebben schalieboormachines, die nu wijzer zijn, een praktijk van kapitaalbeperking aangenomen om de productie op het huidige niveau te houden met een lichte neiging tot groei. Bij het bijwonen van de JP Morgan Energy-conferentie in Houston afgelopen juni, werd de CEO van Pioneer Natural Resources (NYSE:PXD) geciteerd die het probleem in Olie en gas tijdschriftartikel.

“ze waren [Pioneer] Het zal slechts 5% per jaar groeien; Ik ben vandaag bij elke vergadering gevraagd”, zei Sheffield tegen de aanwezigen op het evenement van 22 juni. “We gaan geen 7, 8, 9, 10, 12% groeien”, zei hij, erop wijzend dat het bedrijf tegen Biden’s regering hetzelfde toen hem werd gevraagd om de productie te verhogen. We hebben ze ook nee verteld, “vervolgde Sheffield. “We proberen ze het model en de redenen voor het veranderen van het model te laten begrijpen”, zei hij, terwijl hij het vorige model van boom- en bustcycli waarin de olie- en gasindustrie reageerde door de productie te verhogen die eindigde met een overaanbod.”

Andere CEO’s maakten een soortgelijke opmerking en benadrukten dat hun prioriteit bij de toewijzing van kapitaal niet de productiegroei is, maar de teruggave van kapitaal aan de aandeelhouders. Een andere grote schalieboor, Devon Energy, (NYSE: DVN) deed dezelfde toezegging. Rick Moncrieff, CEO van Devon, merkte in een Bloomberg-interview Het bedrijf zal zijn kapitaalallocatie blijven disciplineren met een groeidoelstelling voor 2022 van ongeveer 5%.

Wat niet veel aandacht heeft gekregen, is het bestaan van een externe en natuurlijke grens aan de groei van de productie van olieschalie. In slechte tijden kozen schalieboorders ervoor om hun beste locaties te ontwikkelen om ervoor te zorgen dat uitbetalingen meer inkomsten zouden opleveren dan de kosten van het boren. (Ik heb deze trend eerder besproken Artikel over olieprijs afgelopen mei.) De industrie noemt deze namen sites van het eerste niveau. In het gelinkte Rystad-artikel staat het volgende met betrekking tot de overige first-tier sites.

“Als we het voorraadvolume samen nemen, komt het voorraadvolume overeen met 18-25 jaar boren in het verwachte tempo in 2020. Als de activiteit van niveau 1 terugkeert naar het recordniveau voor 2019, kunnen we zes of acht jaar boorcapaciteit hebben bij Eagle Ford en Bakken, en 11-15 jaar in DJ Basin en Permian. In het Permian Basin is het totale resterende volume van de Level 1-inventaris ongeveer 33.000 locaties, ervan uitgaande dat er geen wijzigingen zijn in de bestaande putruimte-strategieën.”

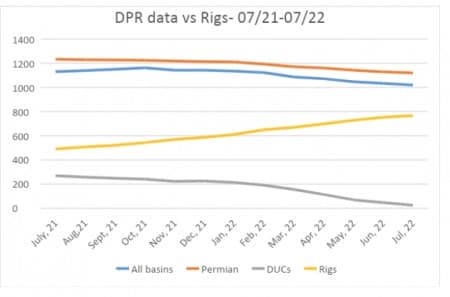

Hoewel er nog een aanzienlijk deel van het Tier I-areaal is, zijn er tekenen dat de putten die nu worden ontwikkeld een hoger mengsel van laagwaardig gesteente bevatten. De onderstaande grafiek, samengesteld op basis van gepubliceerde EIA-DPR-gegevens, onthult een zorgwekkende trend in algemene rotsactiviteit, met een bijzondere focus op het Perm-bekken. Het Perm-bekken draagt bij aan meer dan de helft van de schalieproductie in de Verenigde Staten.

De maandelijkse DPR maakt een eenvoudige berekening van de individuele putproductiviteit voor elke installatie door de productie voor die maand (twee maanden te laat weergegeven) te delen door het aantal actieve installaties. De gegevens zijn geïnspireerd op de volgende aspecten.

De blauwe lijn, die alle acht bekkens in het rapport vertegenwoordigt, is het afgelopen jaar in een dalende trend, terwijl het totale aantal boorinstallaties zoals gerapporteerd in het rapport trending is. Baker Hughes sterk stijgen. De oranje lijn, die het Perm-bekken voorstelt, volgt hetzelfde pad, waarbij de dagelijkse productie per put gedurende deze tijd met ongeveer 120 vaten per dag daalt.

Wat ook opmerkelijk is aan deze gegevens, is dat de productie daalt omdat boorplatforms – enigszins contra-intuïtief – maandelijkse tarieven toevoegen. DUC- Wells geboord maar onvolledig Ook de opnames nemen af. Dit geeft aan dat de dagelijkse productiesnelheid van elk boorplatform, dat zich al op de lagere helling bevond, kunstmatig werd opgevoerd door operators die een reeds geboorde put fracken om deze recht te draaien.

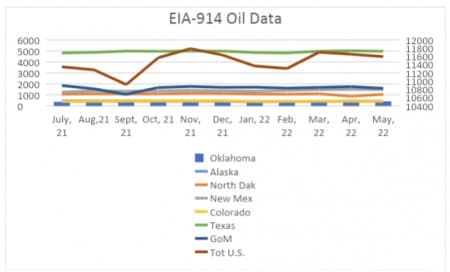

Ik wendde me toen tot EIA-914, het maandelijkse rapport van het agentschap voor alle producerende landen. Het 914-rapport bevat ook gegevens die twee maanden te laat zijn, in dit geval gegevens tot en met mei. Ik nam alle staten die meer dan 400K BOEPD produceerden en volgde hun productie.

Opmerking – de Amerikaanse totale lijn is uitgezet op de rechter Y-as

Wat het wel laat zien, is dat de productie in alle grote bekkens het grootste deel van het afgelopen jaar relatief vlak is geweest, met name voor 2022. Aangezien de Golf van Mexico in dit totaal is opgenomen, zijn er enkele weersafwijkingen die de algemene gegevens tijdelijk kunnen vertekenen, en hetzelfde geldt voor de productie Wild in de winter.

Uw afhaalmaaltijden

We kunnen tegen het einde van volgend jaar nog eens 800K BOOPD toevoegen als EIA Energievooruitzichten op korte termijn – STEO suggereert dat we dat zouden kunnen. Je wilt nooit nooit zeggen totdat de tijd is verstreken. De gegevens die ik heb bekeken, zeggen iets anders.

Wat dit betekent voor de olieprijzen is op korte termijn nog niet duidelijk. Door zorgen over een mogelijke recessie in de afgelopen zes weken is de prijs van WTI en Brent met bijna $20 per vat gedaald. Op de langere termijn, als de trend naar een lagere bronproductiviteit slecht is, zouden we een scherpe ommekeer kunnen zien, aangezien de schalieproductie afneemt.

veel Analisten bedrijven Goldman Sachs hield het uitstapprijsdoel voor YE-2022 boven het huidige niveau en was de all-time bullish op $ 135 voor Brent. Als al deze dingen samenkomen, zouden consumenten meer zakpijn kunnen ervaren, omdat aanbodtekorten de prijzen opdrijven.

Door David Messler voor Oilprice.com

Meer Top Reads van Oilprice.com:

“Reizende ninja. Onruststoker. Spekonderzoeker. Expert in extreme alcohol. Verdediger van zombies.”

More Stories

Trudeau zegt dat Honda's fabriek voor elektrische voertuigen ter waarde van 15 miljard dollar in Ontario een 'historische dag' markeert.

BHP mikt op Anglo-Amerikanen met een bod van $39 miljard

Zuckerberg: Het zal vele jaren duren om geld te verdienen met generatieve AI