Publicatiedatum: juli 2022

Er is veel aandacht in de financiële media over hoe hoog de energieprijzen zullen dalen, of hoe ver ze zullen dalen.

Ik denk echter dat een minder goed begrepen aspect van het huidige energie- en inflatieprobleem te maken heeft met tijd. Niet alleen stijgende energieprijzen zijn belangrijk; Het is ook het moment waarop de prijs hoog blijft die belangrijk is.

Een contactpersoon van mij beschreef dit onlangs als “het gebied onder de curve”, en ik vond dit een bijzonder inzichtelijke manier om het te formuleren en een kort artikel erover was het delen waard.

Integratie van energieprijzen

Een van de redenen waarom ik structureel optimistisch ben over energieaandelen, is dat de olie- en gasprijzen niet hoeven te blijven stijgen totdat ze vanaf het huidige niveau zeer winstgevend zijn.

Als de olie- en gasprijzen vanaf hier lange tijd zijwaarts zouden krimpen, zouden de energieproducenten er financieel goed voor staan (lang nadat ze er slecht aan toe waren). Hetzelfde geldt voor midstream energiedragers.

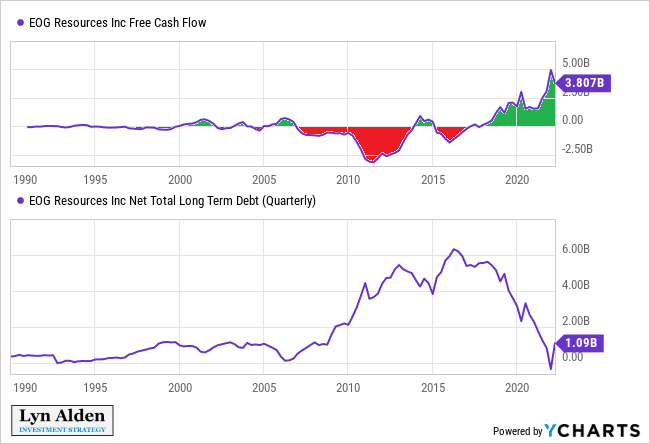

Ter illustratie: dit zijn EOG’s vrije kasstroom en nettoschuldregelingen, en het laat zien hoe vervelend het vorige decennium voor hen was en hoe winstgevend de huidige periode voor hen is:

Grafiek bron: YCharts

Het rode gebied staat voor een negatieve vrije kasstroom en het groene gebied voor een positieve vrije kasstroom. Tijdens de rode periode besteedde het bedrijf (en veel bedrijven die het leuk vinden) agressief aan nieuwe productie die niet bijzonder winstgevend was, terwijl het daarvoor schulden uitgaf, die investeerders graag financierden. Dit tijdperk veroorzaakte veel kapitalistische vernietiging.

Vervolgens werden olie- en gasproducenten meer gedisciplineerd in hun kapitaaluitgaven, gericht op het afbetalen van schulden en het vergroten van de voorzichtigheid van hun productiebasis. Veel investeerders staakten olie- en gasinvesteringen en degenen die bleven eisten meer kapitaalopbrengsten voor aandeelhouders en betere budgetten.

Vanaf dit punt hoeven de energieprijzen niet te blijven stijgen totdat bedrijven als EOG een aanzienlijke vrije kasstroom blijven genereren, een sterke balans behouden en contant geld teruggeven aan aandeelhouders. De industrie gedraagt zich rationeler dan vroeger.

Het afgelopen decennium was een complete anomalie omdat investeerders en bedrijven bereid waren om consumenten olie te geven op structureel onrendabele niveaus, maar dat tijdperk ligt nu achter ons.

Dit heeft uiteraard nadelige gevolgen voor de typische energieverbruiker.

Stel dat de prijzen van ruwe olie, aardgas en benzine morgen gedurende twee weken verdubbelen en dan snel dalen. Dit zou niet het einde van de wereld zijn. Mensen krijgen een paar buitengewoon hoge rekeningen bij de benzinepomp en bij hun elektriciteits-/verwarmingsleverancier, en komen er dan overheen.

Aan de andere kant, stel dat die prijzen met 50% stijgen en daar de komende jaren blijven. Dat zou een enorme last zijn voor de gezinsbudgetten die in de loop van de tijd alleen maar erger zouden worden. Maand na maand zullen ze veel geld betalen voor de eerste levensbehoeften en zullen ze waarschijnlijk geleidelijk moeten gaan bezuinigen op een deel van hun discretionaire uitgaven.

Met andere woorden, het is niet de huidige energieprijs die van belang is. Het is het gebied onder de curve, een integraal onderdeel van de energieprijzen dat rekening houdt met prijsniveaus en tijd op die prijsniveaus, die consumenten echt raakt.

Olie en de Amerikaanse consument

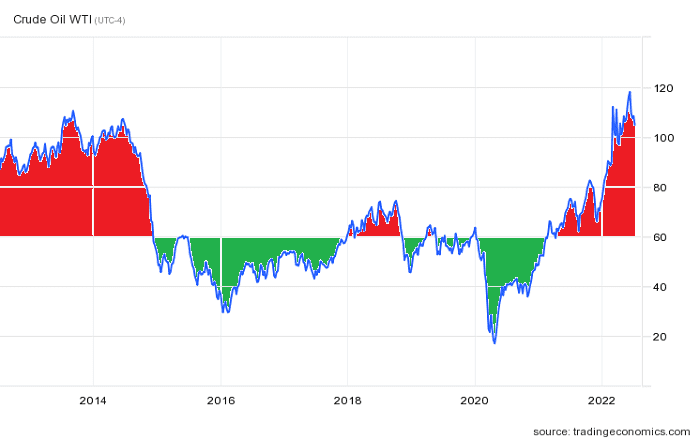

Laten we zeggen dat $ 60 per vat WTI een comfortabele prijs is.

De olieprijzen stijgen tot $ 150 of $ 200 en een terugval is niet de grote zorg; De grootste zorg is of olie voor een langere periode (en misschien zelfs hoger) boven $ 90 zal blijven, waardoor een nieuwe norm wordt gecreëerd voor consumenten en bedrijven.

Met andere woorden, het probleem is hoeveel rood er in de toekomst waarschijnlijk is in deze grafiek:

Bron: Handelseconomie

Terwijl ik dit schrijf, is de WTI meer dan $ 100 per vat. Dit ondanks het feit dat de US Strategic Petroleum Reserve actief olie op de markt verkoopt om te proberen de prijzen te drukken, en dit ondanks dat China een gedeeltelijke lockdown voortzet en dus continu een ongewoon lage hoeveelheid vliegtuig- en andere brandstoffen gebruikt. Met andere woorden, de twee grootste landen drukken de olieprijzen op verschillende manieren enigszins.

Ik keek die dag naar een analistenrapport van Morningstar voor Chevron. Om de waardering te beoordelen, zeiden ze dat ze $ 60 per vat gebruiken voor olieprijzen op lange termijn (tegenover $ 100 + huidige) en $ 3,30 voor aardgasprijzen op lange termijn (tegenover momenteel $ 6) als hun veronderstellingen.

In ons DCF-model gaan we uit van Amerikaanse aardgasprijzen van $ 4,64 per 1.000 kubieke voet in 2022 en $ 3,88 in 2023. We gaan uit van $ 3,30 op lange termijn vanaf 2024. Voor olie gaan we ervan uit dat de Brent-prijs voor ruwe olie $ 88 per vat is in 2022 en $81 per vat. / vat in 2023. Onze aanname voor de olieprijs op lange termijn is $60 per vat.

Morningstar Equity Analyst Report, Chevron, juni 2022

Dit wordt grotendeels ondersteund door futures-prijzen. Bijvoorbeeld, de termijncontracten voor ruwe olie voor december 2025 bedragen momenteel ongeveer $ 70 per vat.

Veel analisten modelleren olie om terug te keren naar lage prijzen en daar te blijven, zowel expliciet bij het analyseren van energiebedrijven als impliciet bij het analyseren van niet-energiebedrijven. Het tweede deel is misschien nog belangrijker; Vrijwel elke analyse van bedrijven in meerdere sectoren gaat impliciet uit van een terugkeer naar goedkope energie, en voor de meeste van hen is energie een kostenpost in plaats van een inkomstenpost.

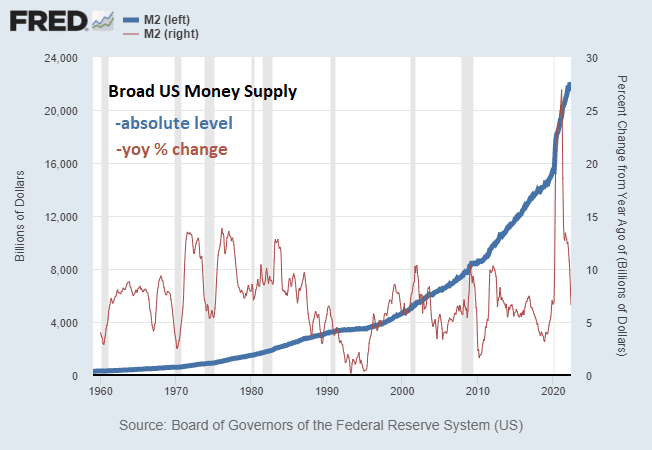

Ik zal ingaan op de “stijging” van de olie- en gasfuturesprijzen op lange termijn. De brede geldhoeveelheid in de VS is sinds begin 2020 met 40% toegenomen en dit heeft zich verspreid naar verschillende prijzen voor goederen en diensten, wat heeft geleid tot wat waarschijnlijk permanent hogere prijsniveaus zullen zijn voor veel dingen. Aan de aanbodzijde is er betrouwbare gidsen Dat OPEC+ niet veel reservecapaciteit meer heeft, terwijl Amerikaanse schalieproducenten meer gedisciplineerd zijn en alleen olie en gas produceren dat voor hen winstgevend is (in tegenstelling tot het vorige decennium, waar zij en hun investeerders graag onrendabel boren zolang als dat was de groei van de bovenste lijn).

Olie kan in een ernstige recessie zelfs dalen tot $ 60, maar ik vind het moeilijk om een scenario te modelleren waarin olie consequent terugkeert naar $ 60 en daar comfortabel blijft. Voor mij lijkt dit een anomalie, geen onderliggende aandoening die ik zou kunnen aannemen.

Met andere woorden, ik ben minder gefocust op het proberen om specifieke hoogte- of dieptepunten in de olieprijzen op te roepen, en in plaats daarvan richt ik me meer op de opvatting dat het onderliggende niveau waarop de olie- en gasprijzen fluctueren de komende vijf jaar en daarna voor onbepaalde tijd hoger zal zijn. , dan Het is de afgelopen vijf jaar geweest, dus het “gebied onder de curve” wordt helemaal rood voor de consument en voor bedrijven die energie als last hebben.

Als we denken aan olie die in dollars is geprijsd, moeten we in gedachten houden dat de dollar in de loop van de tijd in waarde daalt, dus onze maatstaf krimpt naarmate het aanbod blijft groeien.

Grafiekbron: St. Louis Fed

Hetzelfde geldt natuurlijk ook voor andere valuta.

Ondertussen duren grondstoffencycli meestal jaren om te voltooien. In perioden van structureel tekort aan aanbod stijgen de prijzen en trekken nieuwe productie- en transportcapaciteit aan, en grote projecten hebben jaren nodig om volledig operationeel te zijn. Uiteindelijk overbouwt de industrie, wat resulteert in een structurele periode van overaanbod, lagere prijzen en dus lange tijd weinig nieuwe investeringen. Het kost jaren van slijpen tijdens die overaanbodperiode om de overaanbodperiode opnieuw te veroorzaken. Bestaande bronnen beginnen te slinken, opkomende markten blijven energie gebruiken en uiteindelijk bereiken we de volgende cyclus van aanbodtekorten, waar we ons nu in bevinden, denk ik. Er zijn aanzienlijke kapitaaluitgaven nodig om de situatie van het aanbodtekort op te lossen.

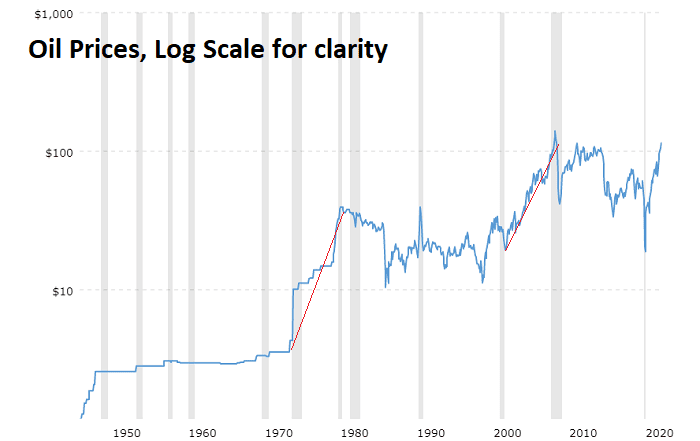

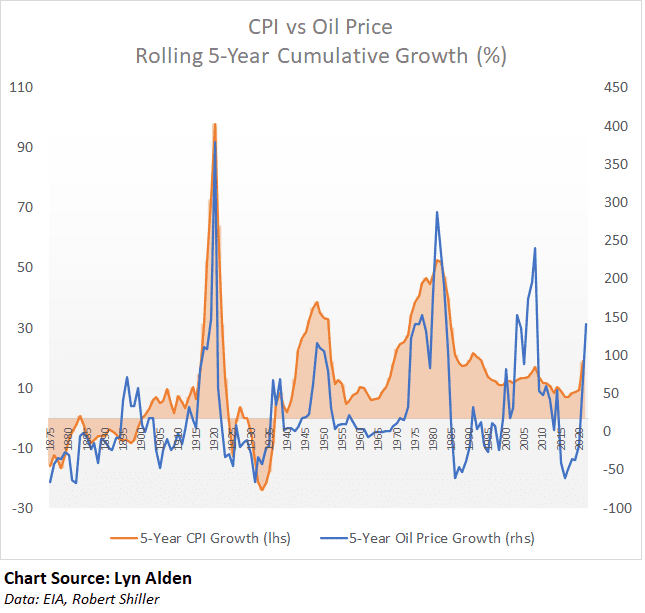

Door de voortdurende depreciatie van de valuta te combineren met deze cyclische kapitaaluitgavencycli, verkrijgen we zo nu en dan een grote en permanente stapsgewijze verandering naar het “nieuwe normaal” voor olieprijzen:

Grafiek bron: macrotrends

Na een stabiele periode in de jaren 1950 en 1960, zagen de jaren 1970 een significante geleidelijke verandering naar permanent hogere niveaus, toen de Amerikaanse olieproductie een structurele piek bereikte en de VS de gouden standaard afbrak.

De jaren tachtig en negentig zagen opnieuw een stabiele periode waarin het aanbodprobleem op dit nieuwe niveau werd verminderd, maar tegen de jaren 2000 was een decennium van valutadepreciatie begonnen en begon een nieuwe periode van onderaanbod, waardoor een nieuwe hausse naar permanent hogere niveaus werd gestuurd.

De jaren 2000 kenden opnieuw een stabiele periode en de prijzen vielen kort terug naar het vorige bereik tijdens de wereldwijde lockdowns van 2020 (de grootste wereldwijde daling van het oliegebruik ooit), maar afgezien van die korte tijd vertegenwoordigde dit een nieuw bereik dat permanent hoger was dan de prijzen.

Wat mij zorgen baart, en eigenlijk mijn basisscenario, is dat we in de jaren twintig, net als in de jaren zeventig en 2000, een nieuwe ronde van prijsontdekking ingaan naar een nieuw, constant hoger niveau, en dat er veel dingen zullen moeten opnieuw worden aangepast aan dit normale.

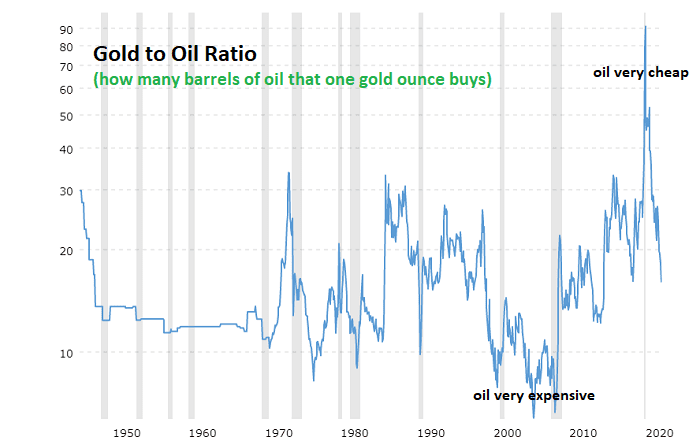

Als we kijken naar de prijs van olie in een rekeneenheid die niet veel daalt in de tijd (zoals goud), zien we dat de olieprijzen op dit moment heel normaal zijn, dicht bij de historische middellijn, maar deze prijsniveaus veroorzaken enorme moeilijkheid voor veel bedrijven en huishoudens:

Grafiek bron: macrotrends

Europees gas en consument

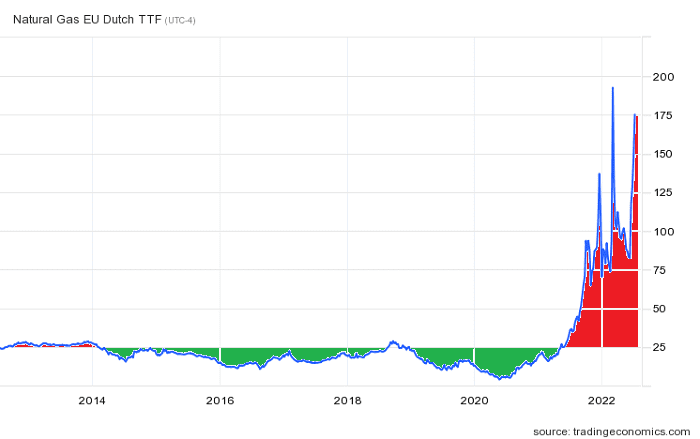

Het huidige probleem is voor veel Europese landen het meest opvallend. De aardgasprijzen zijn aanzienlijk gestegen, vanaf eind 2021.

Als we bedenken dat € 25 / megawattuur een redelijk prijsniveau is waar consumenten zich prettig bij voelen, is het gebied onder de curve nu gevuld met rode inkt:

Bron: Handelseconomie

Gaat u boven de € 200/MWh gaan? Ik heb geen idee. Ik ben meer gefocust op de vraag: “Wat als ik jarenlang boven de 50 of 75 €/MWh blijf?”

Bedrijven en consumenten kunnen een paar kwartalen korting krijgen op ongewoon hoge prijzen, maar als hoge prijzen voor lange tijd de nieuwe norm worden, moeten ze een permanente verschuiving doorvoeren in hun manier van werken.

Afgezien van verwarming, hebben stijgende aardgas- en steenkoolprijzen een grote impact op de elektriciteitsprijzen, waardoor het concurrentievermogen van de productie wordt aangetast en de verschuiving naar elektrische voertuigen wordt beïnvloed, terwijl houders van huisvestingsbudgetten onder druk worden gezet door hun energierekeningen.

Korte gedachten

Er zijn veel cyclische factoren die de energieprijzen in een bepaald jaar kunnen doen stijgen of dalen, maar fundamentele stijgingen van het valutaaanbod en grote cycli van productie-/transportkapitaaluitgaven bepalen waar de “natuurlijke” prijs van energie zich op langere termijn bevindt.

De wereld heeft een meerjarige periode van hoge energie-overvloed gehad, als gevolg van de sterke stijging van onrendabele schalieolie, samen met een min of meer evenwichtige vraag/aanbodsituatie, resulterend in een aanzienlijke periode van overaanbod. Veel analisten zien dit als normaal om naar terug te keren, terwijl het in veel opzichten iets ongewoons was.

In plaats daarvan heeft het grootste deel van mijn analyse van de afgelopen twee jaar aangegeven dat de overvloed voorbij is. Opec zal waarschijnlijk niet veel reservecapaciteit hebben en Noord-Amerikaanse schalieproducenten hebben al veel gemakkelijke stortingen aangeboord en werken nu op een meer gedisciplineerde manier met de nadruk op positieve vrije kasstroom. Opkomende markten blijven stijgen in termen van energievraag, aangezien ze een klein maar groeiend deel per hoofd van de bevolking gebruiken van wat de ontwikkelde wereld gebruikt.

Consumenten en analisten zullen zich in de toekomst waarschijnlijk aanpassen aan constant hoge energieprijzen op het middenveld, en dit heeft gevolgen voor de manier waarop bepaalde sectoren worden beoordeeld in vergelijking met andere.

De ontwikkelde wereld slaagde erin de hoge olieprijzen in de jaren 2000 te compenseren met officiële inflatieniveaus, omdat ze veel productie naar China verplaatste, wat een grote inflatoire kracht was voor veel grondstoffen en voor de binnenlandse arbeiderslonen. Ik denk niet dat we deze les hier in de jaren twintig nog een keer kunnen herhalen:

Diepgaande lezing:

“Reizende ninja. Onruststoker. Spekonderzoeker. Expert in extreme alcohol. Verdediger van zombies.”

More Stories

AHS heeft vijf bedrijven in Calgary gesloten vanwege de verkoop van niet-geïnspecteerd vlees

Nog te bouwen Honda Ontario EV-fabriek: bronnen

XRP-rally doorbreekt de weerstand van $ 0,51: is $ 1 dichterbij dan ooit?