Tijdens de FOMC-vergadering in maart verhoogde de Fed de belangrijkste rentetarieven van de federale fondsen met 25 basispunten, de eerste renteverhoging door de Fed sinds 2018. Dit markeerde het begin van de Fed’s verschuiving van een ultra-accommoderend monetair beleid naar een van monetair beleid. aanscherping. De Fed zal de rente blijven verhogen tijdens elk van de drie FOMC-vergaderingen die hebben gevolgd. In mei verhoogde de Fed de rente met 50 basispunten, 75 basispunten in juni en nog eens 75 basispunten in juli. Dit verhoogde de kosten van het lenen van kapitaal van bijna nul naar 2%.

Nu de inflatie in het hoogste tempo in 41 jaar stijgt, is de Fed traag geweest met het initiëren van een reeks renteverhogingen en loopt ze ver achter op de curve. De grootste fout van de Fed was haar veronderstelling dat hoge inflatieniveaus van voorbijgaande aard waren en natuurlijk binnen een relatief korte tijd zouden verdwijnen. Het feit dat de Fed het bij het verkeerde eind had in haar veronderstelling, zal hen dwingen om binnen korte tijd een zeer agressieve reeks renteverhogingen door te voeren.

De bovenstaande grafiek van Statista geeft de 12-maands inflatie weer van januari 2020 tot juli 2022. Het laat duidelijk zien dat tegen de tijd dat de Federal Reserve voor het eerst de rente begon te verhogen, de CPI of de totale inflatie al 8,5% had bereikt. Bovendien laat het zien hoe lang de Fed een oogje dichtknijpt voor een uit de hand gelopen inflatie met gestage en opeenvolgende stijgingen maand na maand.

In april van dit jaar, nadat de Fed voor het eerst de rente verhoogde, daalde de inflatie gedeeltelijk van 8,5% naar 8,3%. Tegen de tijd dat de Federal Reserve de rente drie keer verhoogde, bleef de inflatie stijgen, met een piek in juni van 9,1%, een niveau dat in 41 jaar niet meer werd gezien. De eerste significante daling van de inflatie deed zich vorige maand voor toen de CPI in juli van 9,1% naar 8,5% ging.

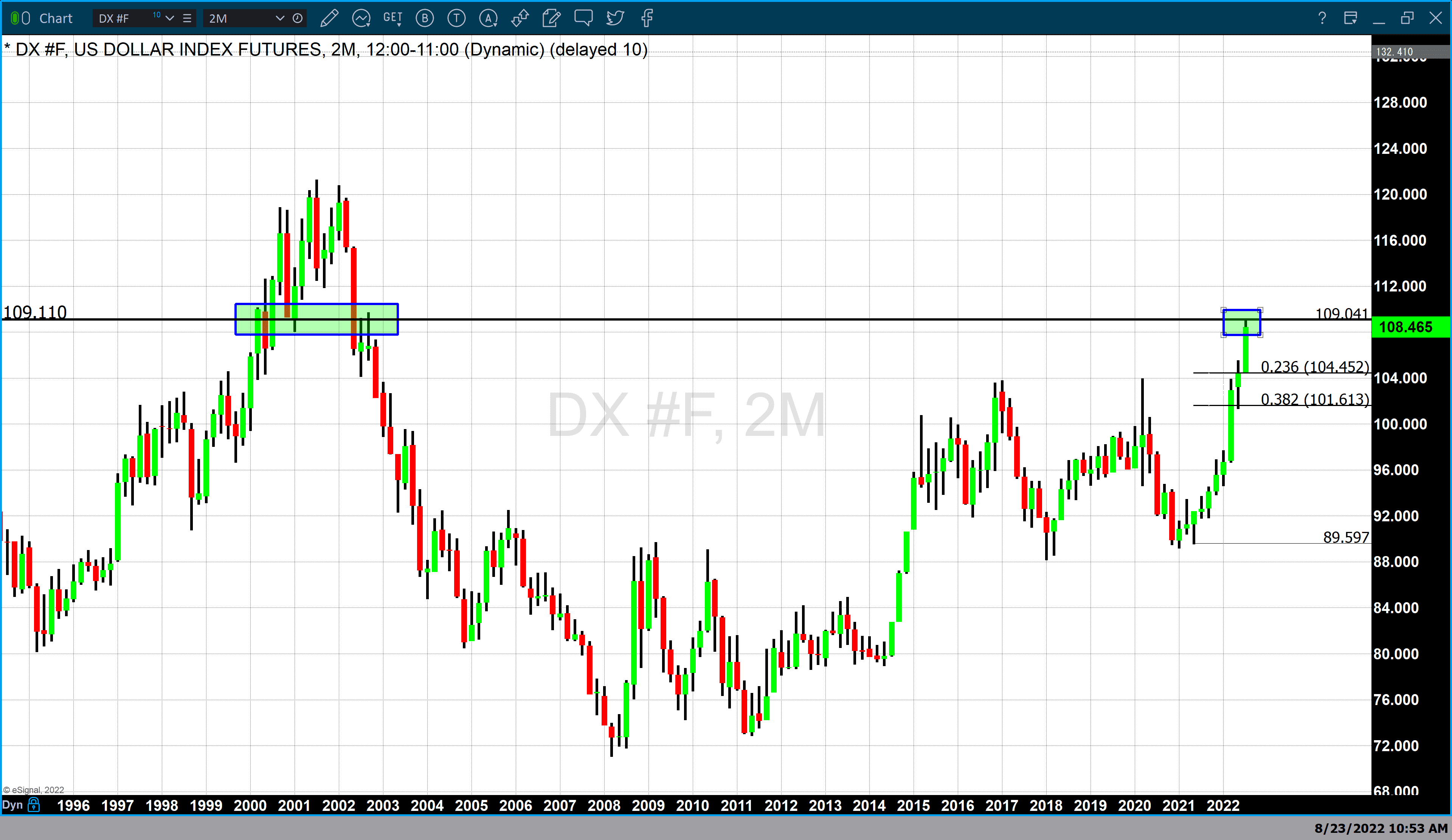

Tegelijkertijd steeg de dollarindex gisteren van 99,26 in maart tot de hoogste slotwaarde in 20 jaar toen de dollarindex sloot op 108,965. Dit had ook een significant bearish effect op goud, dat in maart van dit jaar zijn hoogste waarde bereikte en op 21 juli werd verhandeld op $ 2.077 tot zijn laagste waarde in 2022, toen goudfutures een dieptepunt van $ 1.680 bereikten.

De bovenstaande grafiek is een Japanse 2-maands dollarindex kandelaargrafiek. Het bepaalt de laatste twee keer dat de dollar tegen die waarde werd verhandeld. De eerste keer was in 2000 toen de dollarindex de 109 overschreed en zo hoog als rond de 120 werd verhandeld. Het tweede geval was tijdens een correctie die plaatsvond vlak nadat deze in 2003 120 bereikte.

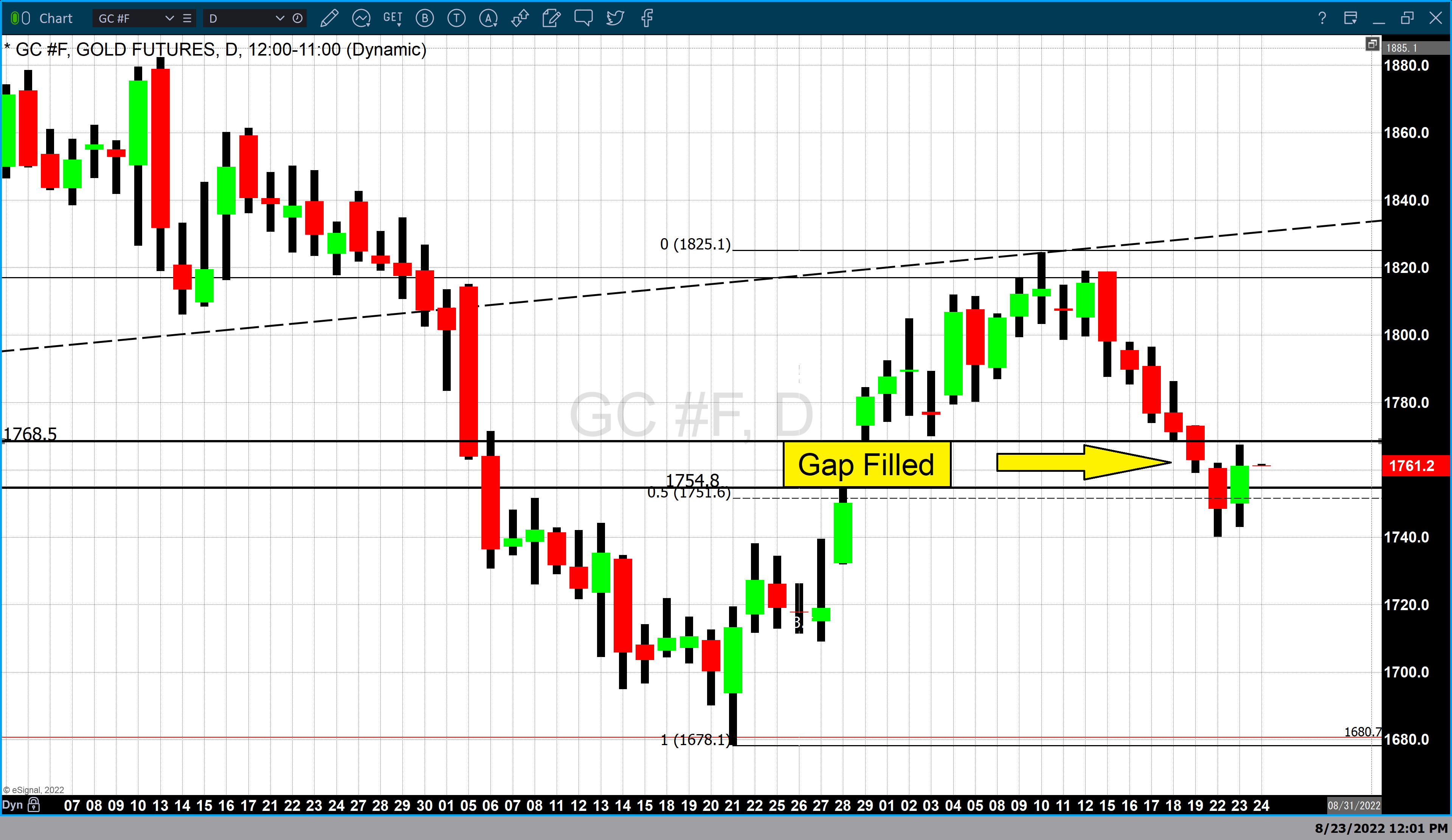

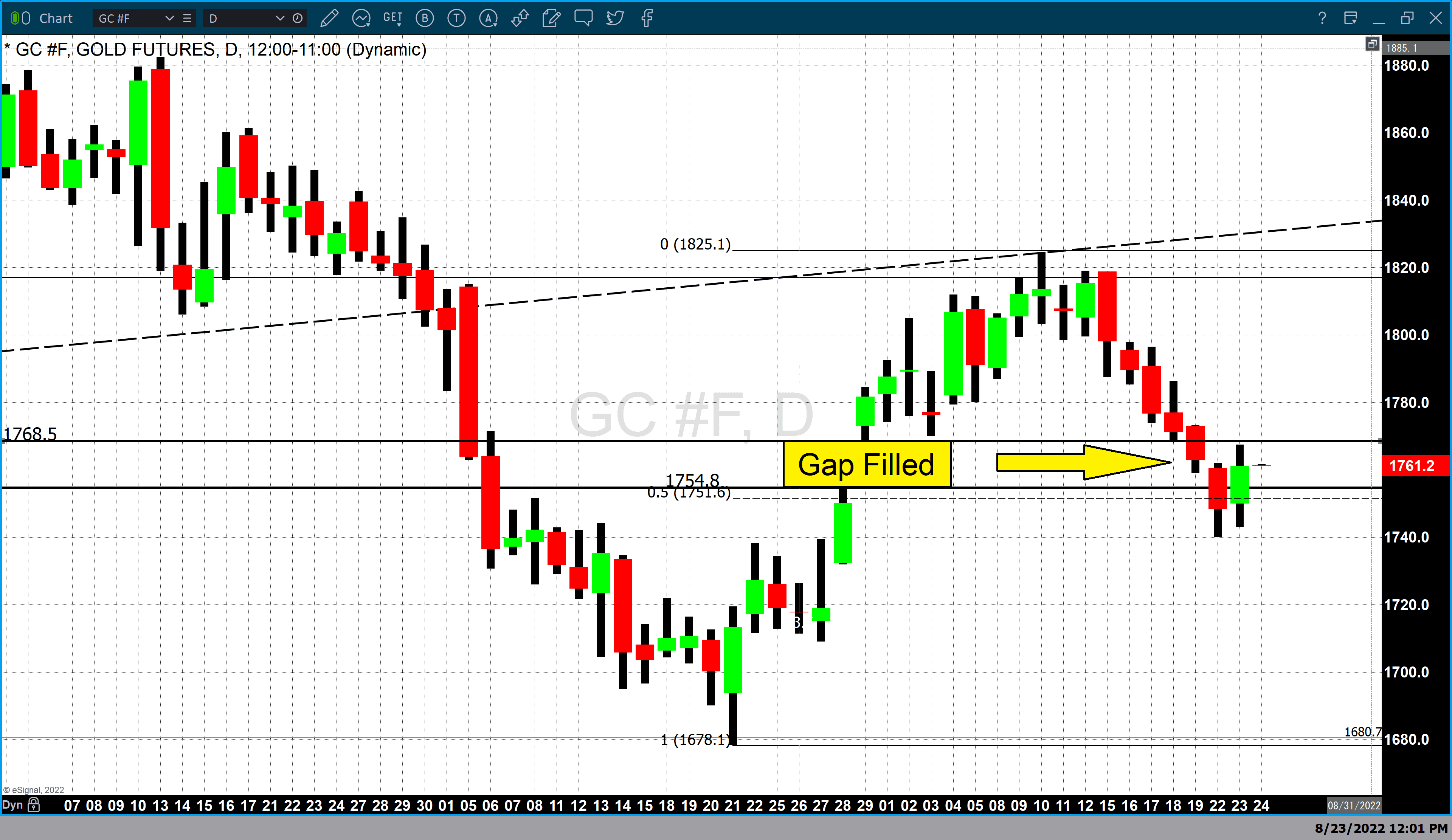

De bovenstaande grafiek is een Japanse dagelijkse kandelaargrafiek voor goudfutures. Vanaf 17:45 ET is het meest actieve contract van december 2022 vastgesteld op $ 1.761,10, rekening houdend met de winst van vandaag van $ 12,70 of 0,73%. De dollarindex is vandaag met 0,47% gedaald, wat betekent dat hij goed is voor bijna de helft van de winsten in goud, waarbij de resterende winsten rechtstreeks kunnen worden toegeschreven aan marktdeelnemers die op het kostbare gele metaal bieden.

Voor degenen die meer informatie willen, gebruik gewoon deze link.

Ik wens je altijd een goede handel,

Vrijwaring: De meningen in dit artikel zijn die van de auteur en geven mogelijk niet de mening weer van Kitco Metals Inc. De auteur heeft er alles aan gedaan om de juistheid van de verstrekte informatie te waarborgen; Kitco Metals Inc. kan dat echter niet. De auteur garandeert deze juistheid evenmin. Dit artikel is alleen voor informatieve doeleinden. Het is geen verzoek om enige uitwisseling in grondstoffen, effecten of andere financiële instrumenten uit te voeren. Kitco Metals Inc. accepteert geen De auteur van dit artikel is aansprakelijk voor verlies en/of schade die voortvloeit uit het gebruik van deze publicatie.

“Reizende ninja. Onruststoker. Spekonderzoeker. Expert in extreme alcohol. Verdediger van zombies.”

More Stories

De aandelen van Super Micro daalden omdat de aankondiging vóór de winstcijfers werd gemist

De kortetermijnhuurregels van British Columbia worden op 1 mei van kracht

'Rate of last resort': Alberta hernoemt het standaard elektriciteitstarief