De QT van de Bank of Canada begon veel eerder en loopt voor op de QT van de Fed.

door Wolf Richter voor Wolfstraat.

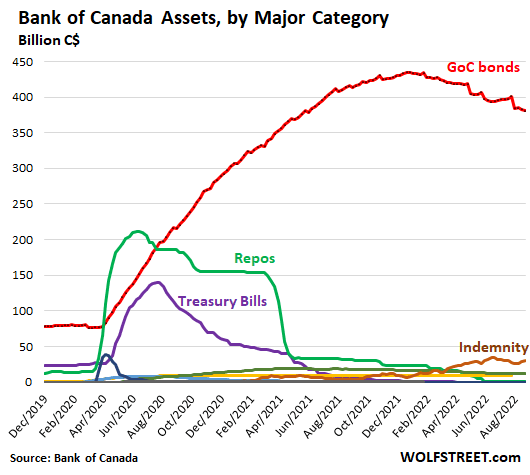

Op de balans van de Bank of Canada die vrijdag werd vrijgegeven, zijn de totale activa van C $ 439 miljard met 24% gedaald ten opzichte van hun piek in maart 2021 (C $ 575 miljard). Ter vergelijking: de De balans van de Fed piekte in april 2022. De kwantitatieve verkrapping van de Bank of Canada (QT) begon in wezen in april 2021 en loopt voor op de QT van de Federal Reserve. We komen zo bij de details en de grappige look:

De grootste activaklassen voor kwantitatieve versoepeling, verdwenen of beginnen op te komen:

repo: De repoposities van de Bank of Canada bereikten in juni 2020 een piek van C$210 miljard, en begonnen toen af te nemen. De meeste zijn verdwenen in juni 2021 en in juni 2022 zijn ze bijna allemaal verdwenen. Nu is er nog maar C$400 miljoen over, in afwachting van de vervaldatum (groene lijn in de onderstaande grafiek).

Canadese staatsobligatiesDe kortlopende Canadese schatkistpapier die de Bank of Canada in maart 2020 begon te kopen, bereikte in juli 2020 een piek van C$ 140 miljard. Op dat moment begon de Bank of Canada ze van de balans te halen naarmate ze ouder werden. In maart 2021 kondigde het aan dat het hun repo’s naar nul zou laten gaan, Het citeren van “moreel gevaar” als reden. In september 2021 waren de meeste T-bills verdwenen. Tegen april 2022 waren ze helemaal verdwenen, en ze zijn nog steeds weg vandaag (paarse lijn).

Mohammed bin Salman: De Bank of Canada heeft om te beginnen nog nooit zoveel “hypotheekobligaties” gekocht. Het piekte eind 2020 op minder dan C $ 10 miljard. In oktober 2020 zei de Bank of Canada dat het haar MBS-aankoop volledig beëindigde, bezorgd over de Canadese huizenzeepbel. Sindsdien is het gekrompen als gevolg van doorgestorte kapitaalbetalingen en is het een zeer kleine component gebleven, tot C $ 9 miljard (gele lijn).

Obligaties van de Canadese overheid (GoC): Dit is een biggie, het belangrijkste instrument voor kwantitatieve versoepeling. In oktober 2020 kondigde de Bank of Canada aan dat ze haar aankopen van GoC-obligaties zou verminderen van C$5 miljard per week tot C$4 miljard per week – maar noem het niet “afnemend”, zei ze destijds, hoewel het duidelijk was -de oude afschrijving. .

In april 2021, dan Ze bezat 40% van de uitstaande staatsobligatiesverminderde zijn aankopen van GoC-obligaties tot C $ 3 miljard, daarbij verwijzend naar “tekenen van” Inductieve verwachtingen en speculatief gedrag“Op de huizenmarkt. In juli 2021 heeft de Bank of Canada uitgegeven Verminderde aankopen tot C$ 2 miljard per week.

In oktober 2021 werd de hamer stopgezet. In een verrassende beweging, met stijgende inflatie, kondigde het aan dat het dit zou doen om alle aankopen van GoC-obligaties te beëindigen met ingang van 1 november 2021De uitstaande obligaties kunnen worden doorgerold zonder aflossing. Er zijn geen “maxima” op GoC-obligaties die doorrollen. Wat rijpt, rolt om. Door de plotselinge aankondiging stegen de inkomsten.

Dit was het begin van de officiële Qt, hoewel de totale activa al waren gedaald als gevolg van terugkopen en schatkistpapier die grotendeels waren verdwenen.

Het bezit van Canadese staatsobligaties door de Bank of Canada bereikte eind december 2021 een piek van C$435 miljard en is in de acht maanden daarna met 12,6% of $54 miljard gedaald tot C$381 miljard (rode lijn).

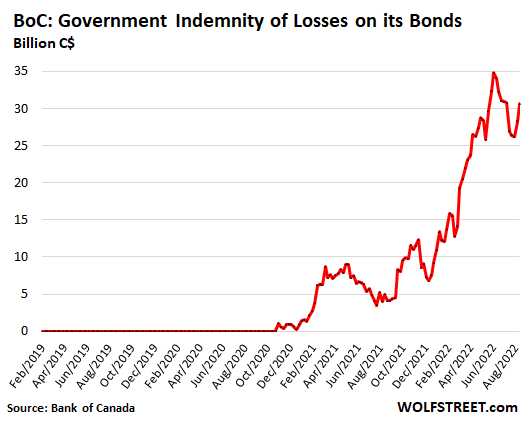

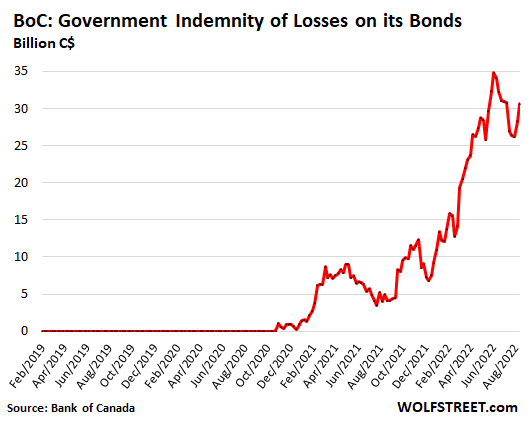

Compensatie: Verliezen in haar effectenbezit.

Let op de bruine lijn in de bovenstaande grafiek – nu het op een na grootste actief, ‘compensatie’. Dit is de geschatte waarde van compensatieovereenkomsten tussen de federale overheid en de BoC. Het vertegenwoordigt de geschatte verliezen van de effectenbezit van de Bank of Canada als ze deze tegen lopende prijzen zou verkopen, die de federale overheid dan zou compenseren.

Als onderdeel van deze kwantitatieve versoepelingswaanzin die in maart 2020 begon, stemde de federale regering ermee in om de Bank of Canada te compenseren voor eventuele daadwerkelijke verliezen op haar obligatieportefeuille. Deze verliezen zouden zich naar verwachting opstapelen wanneer de obligatierendementen beginnen te stijgen, zoals ze dat al sinds begin 2021 doen.

De BoC stelt de verliesraming op als een actief in deze balans. Als de BoC daadwerkelijk door de overheid wordt betaald voor deze verliezen, wordt het bedrag verminderd met vergoeding. Deze rekening is een vorm van vordering die de federale overheid aan de BoC verschuldigd is voor verliezen op obligaties.

Als het rendement stijgt, stijgen die verliezen. Als de rente daalt, dalen de verliezen (alle obligatiehouders hebben hier last van). Tijdens de berenmarktrally van de zomer die zich voortzette in Canada en de Verenigde Staten, van half juni tot half augustus, daalden de rendementen en stegen de obligatiekoersen.

Maar deze bijeenkomst eindigde half augustus. Sindsdien zijn de rendementen gestegen, zijn de obligatiekoersen gedaald en zijn de geschatte verliezen weer gestegen.

De onderstaande grafiek geeft de geschatte compensatie weer, gebaseerd op geschatte verliezen. Deze compensatie bereikte op 15 juni een piek op de balans van C$35 miljard. Toen, met lagere inkomsten en lagere verliezen, nam ook de waarde van de compensatie af, tot een dieptepunt van C$26 miljard op de balans op 10 augustus. Op de balans van 24 augustus, die vrijdag werd vrijgegeven, sprong het opnieuw naar C $ 31 miljard:

Vind je het leuk om WOLF STREET te lezen en wil je het steunen? Gebruik adblockers – ik begrijp helemaal waarom – maar wil je de site steunen? U kunt doneren. Ik waardeer dit zeer. Klik op een glas bier en ijsthee om te leren hoe je het moet doen:

Wil je per e-mail op de hoogte worden gehouden wanneer WOLF STREET een nieuw artikel publiceert? Registreer hier.

![]()

More Stories

Nu de omzet daalt, elimineert Starbucks de toeslagen voor niet-zuivelproducten

De waarde van de Canadese dollar daalt ten opzichte van de Amerikaanse dollar. Wie heeft er pijn?

Voorgestelde wijzigingen in de Crown Lands Act om de in het rapport van de AG genoemde kwesties te helpen aanpakken: Minister