Van 1990 tot eind 1999 steeg de aandelenkoers van Microsoft van ongeveer 60 cent tot bijna $60.

Dit was een winst van ongeveer 10.000%, genoeg om $ 10.000 om te zetten in $ 1 miljoen.

Niet slecht.

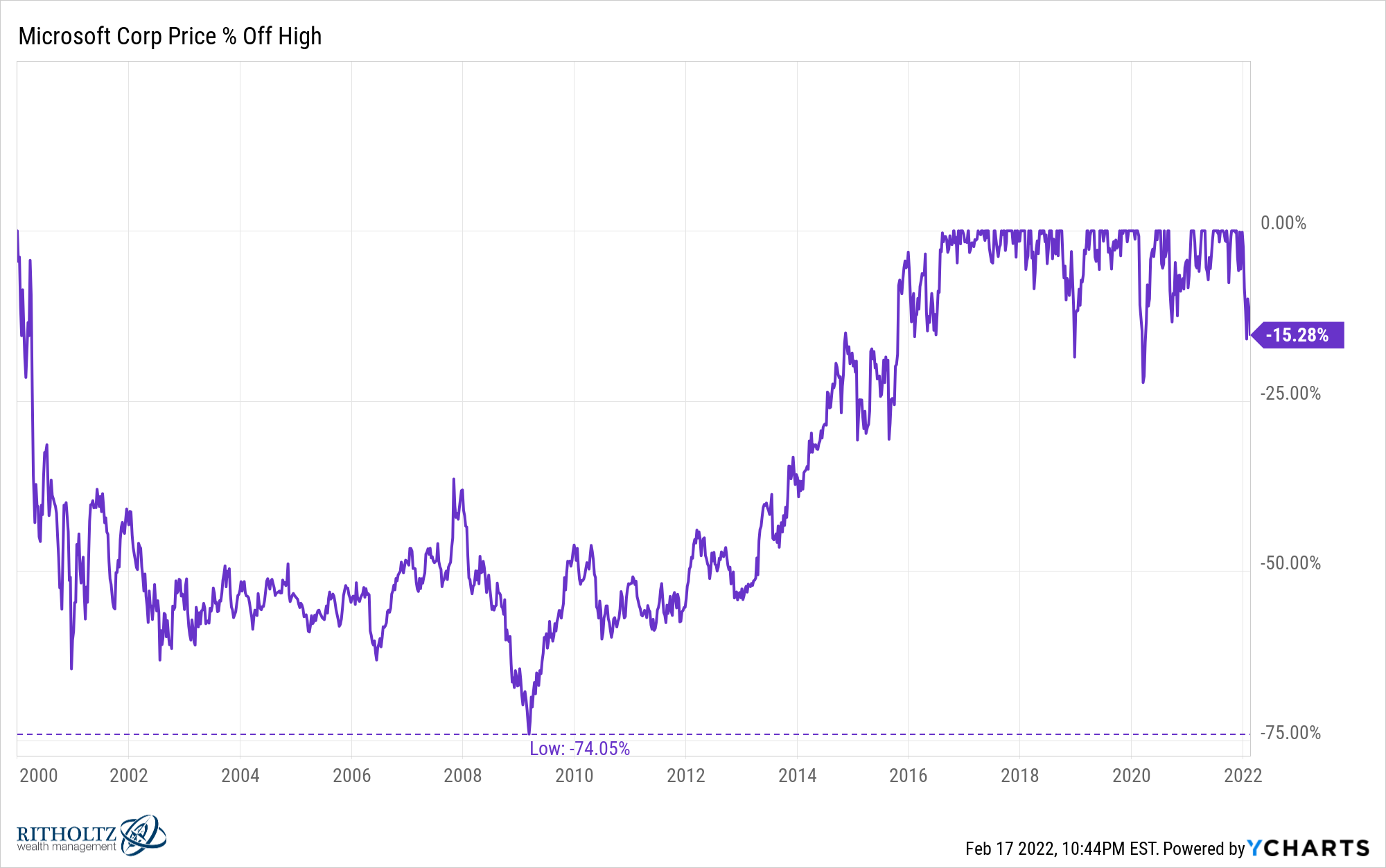

Toen barstte de technologiebubbel en daalde het aandeel met 60%. Nadat het van 2001 tot 2007 ergens heen was gegaan, stortte het aandeel in 2008 volledig in, samen met al het andere.

Tegen de tijd dat de markt begin 2009 het dieptepunt bereikte, was het aandeel 74% gedaald ten opzichte van het hoogste punt ooit sinds eind 1999:

De marktkapitalisatie van het bedrijf steeg van $ 613 miljard in 1999 tot $ 135 miljard in maart 2009.

Naar alle redelijke maatstaven is Microsoft een van de meest succesvolle technologiebedrijven die ooit zijn opgericht. Het is nu een reus van meer dan 2 biljoen dollar.

Maar je kunt aan de grafiek zien dat de slechte pullback meer dan . kostte 16 jaar Om de band met de hoogtepunten van 1999 te doorbreken.

Microsoft is niet de enige die geconfronteerd wordt met een langdurige daling vanuit de hoogten van de internetbubbel.

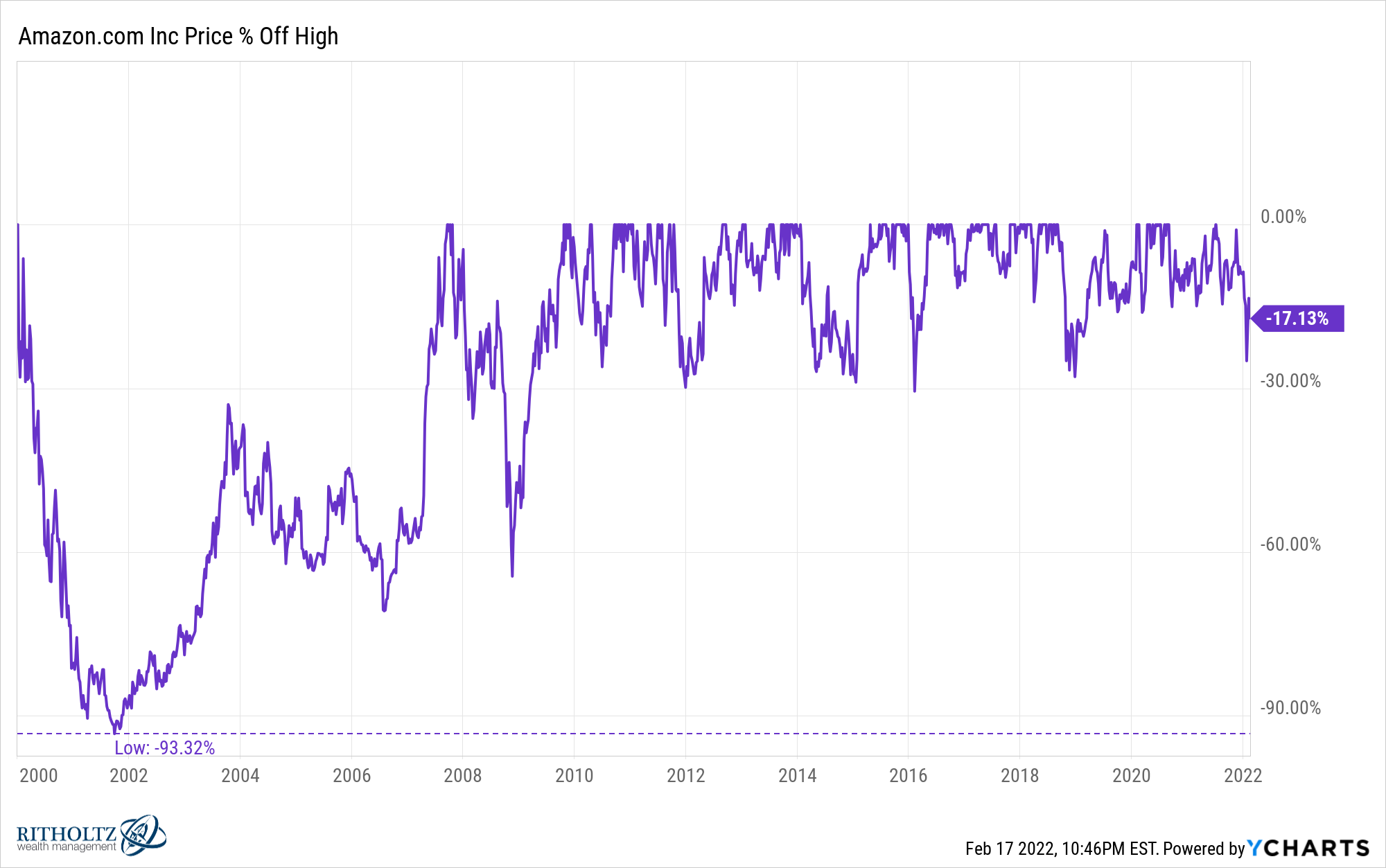

Amazon crashte meer dan 90% en brak zelfs na 7 jaar een oogwenk, net op tijd voor het hoogtepunt van de markt in de herfst van 2007 vóór het begin van de Grote Financiële Crisis:

Amazon bracht tot en met 2010 99,9% van de tijd onder het niveau van 1999 door.

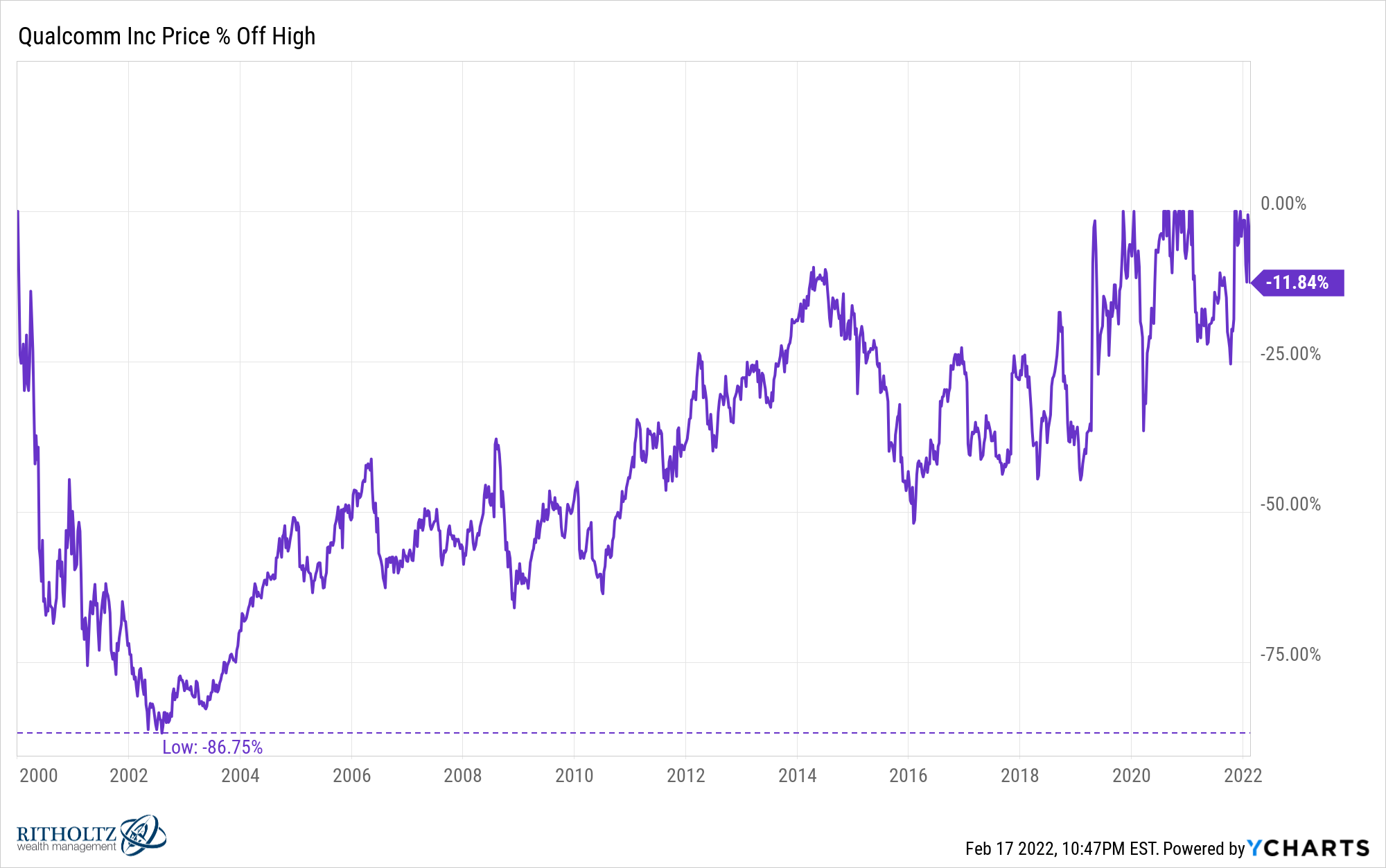

Qualcomm keerde pas in mei 2019 terug naar het prijsniveau van 1999:

Cisco is nog lang niet in de buurt van het herstellen van de niveaus uit het begin van de jaren 2000:

Hetzelfde met Intel:

Dit zijn enkele van de grootste en meest succesvolle technologiebedrijven aller tijden, maar hun aandelenkoersen hebben decennialange terugval doorgemaakt.

duidelijk, Startpunt hier Het was het hoogtepunt van misschien wel de grootste zeepbel op de aandelenmarkt die we hebben gezien in Amerikaanse aandelen.

Maar technologieaandelen zijn gevoelig voor boom- en bust-cycli omdat: Innovatie veroorzaakt altijd bubbels. We kunnen het gewoon niet helpen.

Ik zeg niet dat technologieaandelen die vandaag worden vernietigd, in een evenzo lange winter zullen aflopen. Maar groeibeleggers moeten er ook niet van uitgaan dat al die aandelen die 50-80% zijn gedaald, snel weer naar nieuwe hoogtepunten zullen terugkeren.

De Nasdaq Composite stijgt van 1995-1999 met 41% per jaar (450% in totaal). Van 2017 tot 2021 nam het jaarlijks met 25% toe (205% in totaal). Dus we zijn sinds eind jaren ’90 niet op het gekke niveau gekomen, maar we zijn op de parkeerplaats van het stadion geweest.

Het is ook vermeldenswaard dat de Nasdaq Composite op dit moment nog steeds slechts 15% onder zijn hoogtepunten staat.

Maar er is veel bloedbad in de index:

- De helft van de aandelen in de index daalde 30% of erger

- 40% van de aandelen zijn gedaald met 40% of erger

- 35% van de aandelen is 50% gedaald of erger

- 28% van de aandelen daalde 60% of erger

Dat is een kleine steekproefomvang, maar hier zijn enkele van de grootste merken die momenteel in een pijnlijke neergang zitten:

Facebook, Netflix, Shopify, PayPal, Zoom en Square hebben meer dan $ 1,1 biljoen aan marktkapitalisatie verloren ten opzichte van hun hoogtepunten in 2021.

Als u de eigenaar bent van een van deze aandelen of als een van de andere groeiaandelen is afgeslacht, hangt uw pijnniveau natuurlijk af van wanneer u ze kocht.

Veel van deze aandelen genereren nog steeds indrukwekkende langetermijnrendementen, zelfs met de recente daling.

Maar als je de afgelopen twee jaar bent geweest, heb je er zeker zin in.

Ik weet niet of de verkoop van de opkomende aandelen zal doorgaan. Het kan van de markt als geheel afhangen en of er grote namen als Apple, Google, Microsoft en Amazon meedoen.1

Als er nog een landingspunt is voor groeiaandelen die aan het instorten zijn, is het belangrijk om te onthouden dat het altijd erger kan worden.

Onthoud dat het verplaatsen van de aandelenkoers van een verlies van 60% naar een verlies van 75% geen extra daling van 15% betekent. Het is weer een verlies van bijna 40%.

Ik anticipeer hier niet op, maar ik plaats het hier omdat het altijd een mogelijkheid is.

Het is altijd moeilijk te voorspellen wat er op korte termijn met de aandelenmarkt gaat gebeuren, maar het traject van individuele aandelen is nog moeilijker.

Ik ben niet slim genoeg om winnaars en verliezers te identificeren als we requotes als deze zien.

Het contrapunt van dit argument is dat de markten tegenwoordig sneller bewegen dan ooit.

Maar het kan even duren, zelfs voor de beste bakkerijsoftwarebedrijven, voordat hun aandelenkoersen hun eerdere hoogtepunten terugkrijgen.

Diepgaande lezing:

Waarom bubbels goed zijn voor innovatie

1Deze aandelen daalden respectievelijk 8%, 10%, 12% en 14%. Het is dus een correctie, maar geen uitsplitsing zoals veel van de andere groeinamen.

“Reizende ninja. Onruststoker. Spekonderzoeker. Expert in extreme alcohol. Verdediger van zombies.”

More Stories

Nu de omzet daalt, elimineert Starbucks de toeslagen voor niet-zuivelproducten

De waarde van de Canadese dollar daalt ten opzichte van de Amerikaanse dollar. Wie heeft er pijn?

Voorgestelde wijzigingen in de Crown Lands Act om de in het rapport van de AG genoemde kwesties te helpen aanpakken: Minister